Connecting the pieces - nachhaltige Regulierung des Finanzuniversums

15min Lesezeit

Bevor wir damit beginnen, in die Tiefen des Sustainable Finance Universums einzutauchen, benötigen wir eine klare Definition. Also was genau ist Sustainable Finance überhaupt? Die Europäische Kommission definiert Sustainable Finance als den Prozess der Berücksichtigung von Umwelt-, Sozial- und Governance-Erwägungen (ESG) bei Investitionsentscheidungen im Finanzsektor, was zu langfristigeren Investitionen in nachhaltige Wirtschaftsaktivitäten und Projekte führen soll.

Da sich über die Jahre aber viele verschiedene Praktiken, Begriffe, Regularien und Nachhaltigkeits-Ansätze etabliert haben, ist das Ziel dieses Artikels Klarheit in die verschiedenen Themen zu bringen. Wir definieren zunächst die EU-weiten Regularien und setzen diese miteinander in Verbindung. Fokus liegt hier auf dem European Green Deal, der EU Taxonomie, der Corporate Sustainable Reporting Directive, kurz CSRD und der Sustainable Finance Disclosure Regulation (SFDR). Zusätzlich betrachten wir im zweiten Teil des Artikels, wie der private Finanzsektor bisher die angesprochenen ESG-Erwägungen berücksichtigt hat und wie diese mit übergeordneten nachhaltigen Entwicklungszielen verknüpft sind. Hier beleuchten wir vorrangig ESG Investing als die bekannteste nachhaltige Investmentstrategie, werden aber auch Impact Investing als eine der neuesten Investmentstrategien vorstellen.

Wo hat alles angefangen?

Agenda 2030

Am 25. September 2015 verabschiedete die UN-Generalversammlung einen neuen globalen Rahmen für nachhaltige Entwicklung: die Agenda 2030. Sie bildet den globalen Rahmen für die Umwelt- und Entwicklungspolitik der kommenden Jahre. Kernstück der Agenda sind die 17 Ziele für nachhaltige Entwicklung, die Sustainable Development Goals (SDGs), mit ihren 169 Zielvorgaben. Die SDGs decken die drei Dimensionen der Nachhaltigkeit ab: Wirtschaft, Soziales und Umwelt. Sie berühren alle Politikbereiche, von der Wirtschafts-, Sozial-, Umwelt- und Finanzpolitik über die Agrar- und Verbraucherpolitik bis hin zu Bereichen wie Verkehr, Städtebau, Bildung und Gesundheit. Diese Ziele adressieren alle Länder der Welt und richtet sich nicht allein an den Globalen Süden, wie es vorherige Entwicklungsziele taten. Dies kam einem Paradigmenwechsel gleich, der eine nachhaltigen Transformation hin zu einem zukunfts gerechten Wirtschafts- und Gesellschaftssystem anstrebt.

Pariser Klimaabkommen

2015 wurde ein weiteres bahnbrechendes Abkommen unterzeichnet. Das Pariser Klimaabkommen legt einen globalen Rahmen zur Einschränkung des Klimawandels fest, indem es die globale Erwärmung auf deutlich unter 2 °C begrenzen will und die Bemühungen zur Begrenzung auf 1,5 °C fortsetzt. Die EU und ihre Mitgliedstaaten gehören zu den fast 190 Vertragsparteien des Pariser Abkommens. Das Abkommen ist das erste universelle, rechtsverbindliche globale Klimaschutzabkommen.

Die Agenda 2030 und das Pariser Klimaabkommen geben den Rahmen vor, in dem sich verschiedene EU-weiten Regularien gebildet haben. Das Pariser Klimaabkommen und die Agenda 2030 geben auch für die EU den Ton an, wenn es um neue Gesetzgebungen geht und wie diese an globale Entwicklungsziele ausgerichtet sein müssen.

Die EU und nachhaltige Finanzregulation

Nachdem wir den großen Rahmen für die Gesetzgebung der Zukunft definiert haben, können wir uns der regulatorischen Seite zuwenden. Durch Regularien der EU sollen nachhaltigen Investitionen gefördert und die Transformation zu einer nachhaltigen Finanzwirtschaft beschleunigt werden. In den letzten Jahren haben sich vordergründig die Europäische Zentralbank und die Europäische Kommission als zentrale Gesetzgeber herauskristallisiert, mit dem gemeinsamen Ziel, die Wirtschaft und den Finanzsektor nachhaltiger zu gestalten.

European green deal

Als erste große Operationalisierung der Agenda 2030 und des Pariser Klimaabkommens betrachten wir den European Green Deal. Diese politische Initiative gibt den Ton für die EU-weite Politiklandschaft der nächsten Jahre und Jahrzehnte vor, in dem sie die Ziele der Agenda 2030 und des Pariser Klimaabkommens konkretisiert und in genaue EU-Ziele übersetzt.

Am 11. Dezember 2019 veröffentlichte die Kommission ihre Mitteilung über den „European Green Deal“. Der Green Deal ist eine Bündelung politischer Initiativen, die auf mehrere Umweltziele abzielen, darunter ein klimaneutrales Europa bis 2050. Die EU hat sich auch verpflichtet, in den nächsten zehn Jahren mindestens 1 Billion Euro an nachhaltigen Investitionen zu mobilisieren.

Der Green Deal hat einige Fokuspunkte, die wir hier kurz auflisten wollen und die eng in Verbindung mit den SDGs und ESG-Kriterien stehen:

- Klimapolitik

- Saubere Energie

- Nachhaltige Industrie

- Nachhaltige Mobilität

- Beseitigung von entstandener Umweltverschmutzung

- Erhaltung der Artenvielfalt

- Nachhaltige Forschung und Entwicklung

Gleichzeitig übt die Kommission auch Druck auf private Unternehmen aus, mehr in nachhaltige Projekte zu investieren. Es werden hier die ersten Maßnahmen für Sustainable Finance definiert. Diese Maßnahmen wirken, indem sie die Investitionen des Privatsektors in grüne und nachhaltige Projekte ankurbeln sollen. Hier benennt der Green Deal drei zentrale Punkte für eine neue Sustainable Finance-Strategie. Die Taxonomie, zur Klassifizierung ökologisch nachhaltiger Aktivitäten, wird dabei als ein zentrales Element verstanden. Zudem soll Nachhaltigkeit stärker in den Rahmen der Unternehmenssteuerung integriert werden. Das zweite zentrale Element ist es, durch klarer Kennzeichnungen Kleinanleger:innen, Investor:innen und Unternehmen einfacherer Möglichkeiten für nachhaltige Investitionen zu bieten. Der dritte große Baustein ist es, Klima- und Umweltrisiken zu bewältigen und in das Finanzsystem zu integrieren. Dieser Punkt zielt darauf, Risiken besser in Aufsichtsvorschriften zu integrieren und die Eignung von Eigenkapitalanforderungen für grüne Investments zu bewerten.

Wie aber wird der Green Deal finanziert? Die vorgeschlagene Finanzierung ist in der EU-Investitionsplanung für den Green Deal dargelegt. Sie umfasst zwei Hauptfinanzierungsströme von insgesamt 1 Billion €. Über die Hälfte des Budgets, 528 Mrd. EUR, wird direkt aus dem EU-Haushalt und dem EU-Emissionshandelssystem stammen. Der Rest wird über das Programm InvestEU aufgebracht, das bis 2030 279 Mrd. € aus dem öffentlichen und privaten Sektor und 114 Mrd. € aus nationalen Kofinanzierungsmitteln umfasst. Der europäische Innovationsrat hat außerdem ein Budget von 300 Mio. € bereitgestellt, um in marktschaffende Innovationen zu investieren, die zur Verwirklichung der Ziele des EU Green Deal beitragen. Diese erweiterten Maßnahmen werden zum europäischen Green Deal beitragen, indem sie die Investitionen des Privatsektors in grüne und nachhaltige Projekte ankurbeln und das Investitionsrisiko senken.

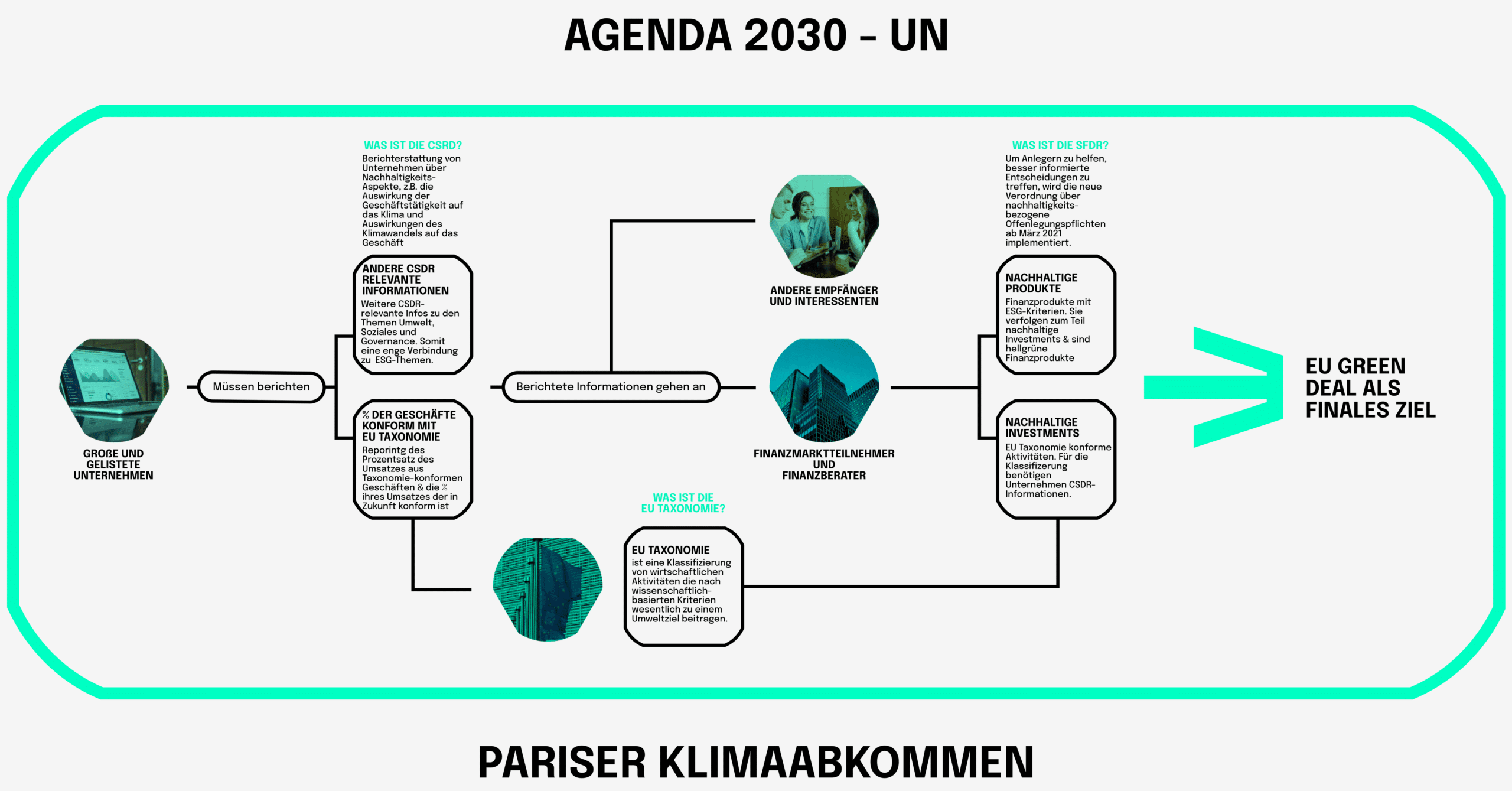

Wir verstehen den European Green Deal als finales Ziel der EU mit der Klimaneutralität bis zum Jahr 2050. Alle weiteren EU-weiten Regularien, die wir im Laufe des Artikels noch kennenlernen, haben gemeinsam das Ziel, die Klimaneutralität zu versichern. Sie alle orientieren sich am Green Deal und den dort implementierten drei Bausteinen für die neue Sustainable Finance-Strategie der EU.

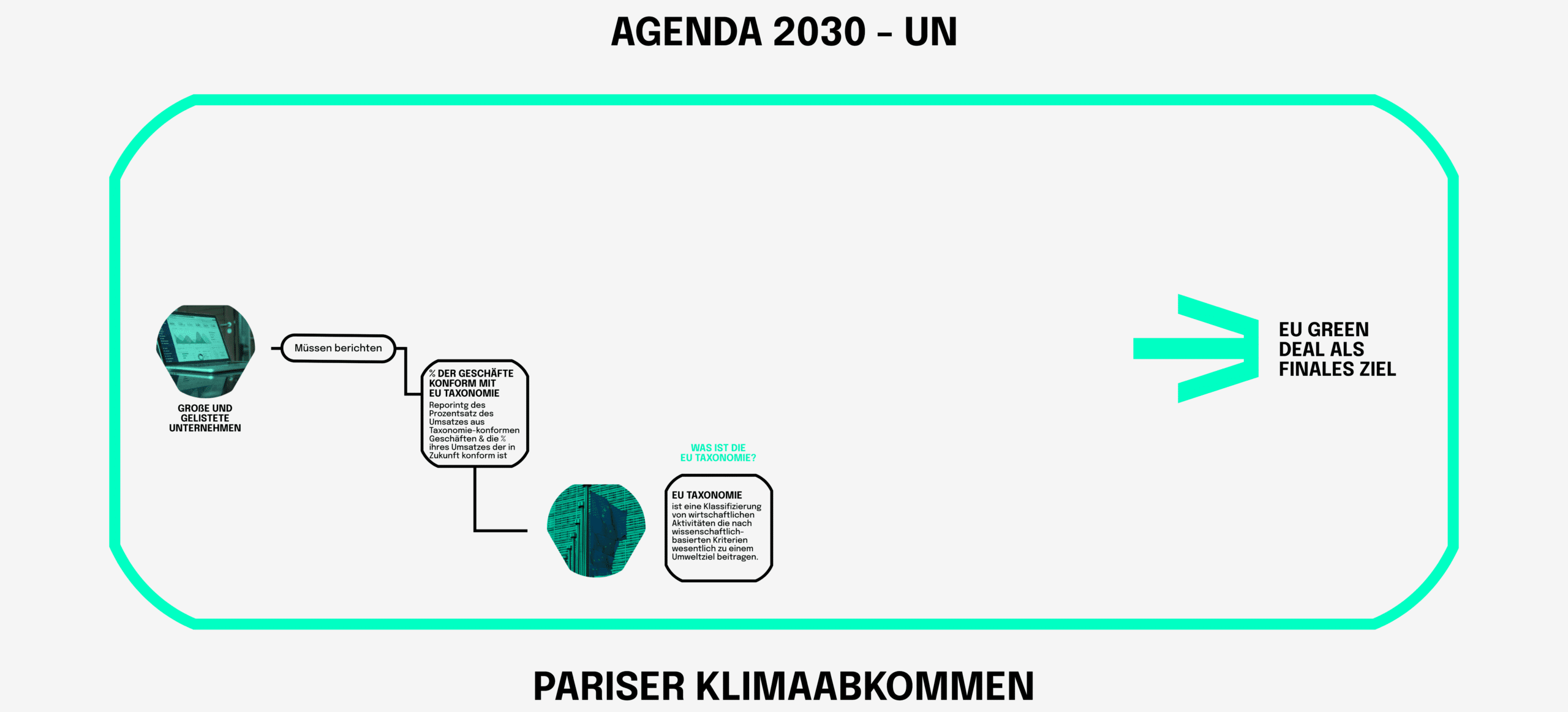

Die EU Taxonomie

Wie wir gerade gesehen haben, ist einer der wichtigsten Bausteine im European Green Deal Sustainable Finance. Schon in der Einleitung wurde klar, dass dieser Begriff keine konkrete Strategie ist, sondern es ergeben sich aus diesem Buzzword verschiedene Investmentstrategien mit unterschiedlichen Leitfäden und Kriterien. Aber auch die nationalen Gesetzgeber setzen Sustainable Finance in unterschiedliche Gesetze um. Genau hier greift die EU ein und definiert mit der EU Taxonomie den Begriff Sustainable Finance detaillierter. So gibt die Taxonomie genau vor, welche Wirtschaftsaktivitäten zukünftig als nachhaltig gelten. Dadurch werden alle Unternehmen in eine nachhaltigere Wirtschaftsordnung gelenkt. In Zukunft müssen Unternehmen dann über den Anteil aller ihrer nachhaltigen Geschäftsaktivitäten berichten. Durch diese Reportingpflicht ist es dann auch für Finanzinstitute und Anleger:innen leichter, Investitionen in nachhaltige Projekte und Unternehmen zu tätigen. Somit versichert die EU Taxonomie, dass einer der zentralen Bausteine der Sustainable Finance-Strategie erreicht werden kann und Investitionsentscheidungen transparenter getroffen werden können.

Es ist trotzdem wichtig zu verstehen, dass es sich bei der EU Taxonomie nicht um eine Reihe von Standards handelt, die umgesetzt werden müssen. Vielmehr bietet sie einen Rahmen für Regulierungsbehörden und Gesetzgeber in der EU, um ihre eigenen regulatorischen Verpflichtungen im Kontext breiterer globaler Initiativen zu bewerten. Da die Taxonomie jedoch einige Normen enthält, bietet es auch eine Anleitung, wie bestehende Normen in einer Weise angewendet werden können, die mit dem EU-Recht vereinbar sind. Zu ihr gehören, wie oben schon kurz angeschnitten, vor allem auch umfassende Berichtspflichten für Unternehmen und den Finanzsektor.

Insgesamt können wir die EU Taxonomie als Verschärfung des Begriffs Sustainable Finance verstehen. Die Taxonomie wird dabei helfen, die übergeordneten Ziele, die im Green Deal festgehalten und definiert sind, zu erreichen. Beide Rahmen werden somit gemeinsam versichern, dass der europäische Finanzsektor und die gesamte europäische Wirtschaft nachhaltiger handeln muss.

Die Taxonomie-Verordnung gilt für den Finanzsektor und Unternehmen, die zur Veröffentlichung einer nicht-finanziellen Erklärung auf Unternehmens- oder Konzernebene verpflichtet sind. Die EU-Vorschriften zur nicht-finanziellen Berichterstattung gelten derzeit für große Unternehmen und Unternehmen von öffentlichem Interesse mit mehr als 500 Mitarbeitenden. Diese betrifft etwa 11.700 große Unternehmen und Konzerne in der EU. Ab dem 1. Januar 2023 müssen dann alle großen Unternehmen ihre Taxonomie-Anpassung zusammen mit relevanten Informationen, die Investoren bei der Bewertung ihrer ESG-Leistung helfen können, melden.

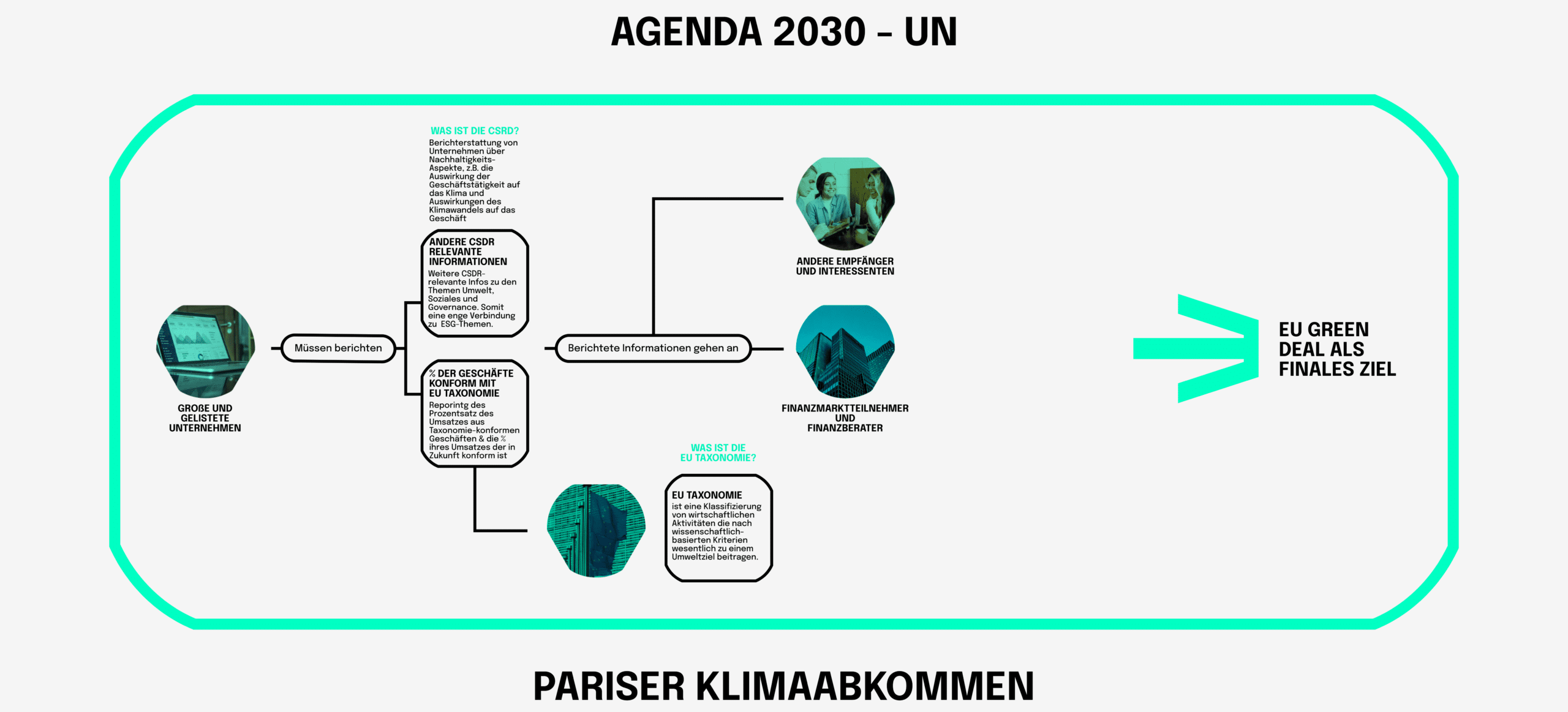

Corporate sustainable reporting directive

Wie wir im letzten Abschnitt schon erläutert haben, ist die EU Taxonomie ein Rahmen für Regierungsbehörden, die in einem ersten Schritt den Begriff Sustainable Finance enger definiert. Zudem wird die Taxonomie die EU-Finanzregulation noch enger an die Agenda 2030 und das Pariser Klimaabkommen anbinden. Da man die Taxonomie als Rahmenordnung versteht, benötigt es konkrete Regulation, die von der EU vorgeschrieben wird und ihre direkte Anwendung in der europäischen Wirtschaft findet.

Die Corporate Sustainable Reporting Directive, kurz CSRD, wird die Reportinganforderungen vieler Unternehmen in Europa komplett verändern und kann als eine der Operationalisierungen der EU Taxonomie verstanden werden. Im Zentrum der gesetzlichen Vorgaben der EU zur Nachhaltigkeitsberichterstattung für Unternehmen stand bisher die sogenannte Non-Financial Reporting Directive (NFRD), oder auch CSR-Richtlinie genannt. Diese betrifft allerdings nur kapitalmarktorientierte Unternehmen mit mehr als 500 Mitarbeitenden. Die NFRD verlangt von diesen Unternehmen die Offenlegung von nicht-finanziellen Informationen in einem sogenannten nicht-finanziellen Bericht.

Gemäß der NFRD-Richtlinie (Richtlinie 2014/95/EU) müssen große börsennotierte Unternehmen, Banken und Versicherungsgesellschaften mit mehr als 500 Mitarbeitenden Berichte über die von ihnen umgesetzten Maßnahmen in Bezug auf folgende Punkte publizieren:

- Umweltschutz

- soziale Verantwortung und Behandlung von Mitarbeitern

- Achtung der Menschenrechte

- Korruptions- und Bestechungsbekämpfung

- Vielfalt in den Unternehmensvorständen (in Bezug auf Alter, Geschlecht, Ausbildung und beruflichen Hintergrund)

Die CSRD ist die geplante Erneuerung, Nachschärfung und Ablöse der alten NFRD-Richtlinie. In der neuen Richtlinie werden deutlich mehr Unternehmen in die Reportingpflicht für ihre ESG-Aktivitäten einbezogen.

Die CSRD befindet sich momentan noch im Vorschlagstadium und wird im Europäischen Parlament und Rat diskutiert. Sie würde den bisherigen Kreis der nicht-finanziellen Reportingpflicht auf alle großen Unternehmen unabhängig ihrer Kapitalmarktorientierung erweitern. Hierunter fallen dann alle Unternehmen, die zwei der folgenden drei Kriterien erfüllen: mehr als 250 Mitarbeitenden, Bilanzsumme von über 20 Millionen € oder Umsatz von über 40 Millionen €. Das würde bedeuten, dass fast 50.000 Unternehmen in der EU detaillierte Standards für die Nachhaltigkeitsberichterstattung befolgen müssten, was eine Steigerung gegenüber den 11.000 Unternehmen bedeutet, die den derzeitigen Anforderungen unterliegen.

Die Kommission schlägt zudem die Entwicklung von Standards für große Unternehmen und separaten, angemessenen Standards für KMU vor, die freiwillig angewendet werden können.

Insgesamt zielt der Vorschlag darauf ab, dass Unternehmen zuverlässige und vergleichbare Nachhaltigkeitsinformationen vorlegen, die von Investoren und anderen Stakeholdern gefordert werden. Dies würde einen transparenten und vereinfachten Fluss von Nachhaltigkeitsinformationen durch das Finanzsystem erleichtern. Die Inhalte der Berichterstattung über die Nachhaltigkeitsaspekte sollen des Weiteren konkreter und umfangreicher über eigene EU Sustainability Reporting Standards festgelegt werden.

Sustainable finance disclosure regulation

Denken wir die gerade beschrieben Reportingkette weiter, müssen natürlich auch die verschiedenen Finanzinstitutionen innerhalb der EU über ihre Aktivitäten berichten. Auch hier hat die Europäische Kommission eine neue Verordnung erlassen, die einen deutlichen Einfluss auf den europäischen Finanzsektor haben wird.

Die Sustainable Finance Disclosure Regulation (SFDR) ist eine Verordnung über die Offenlegung nachhaltiger Finanzprodukte, um die Transparenz auf dem Markt für nachhaltige Anlageprodukte zu verbessern, Greenwashing zu verhindern und die Transparenz von Nachhaltigkeitsstatements von Finanzinstituten zu erhöhen.

Die SFDR gibt vor, dass diese Finanzunternehmen dem Kunden offenlegen müssen, inwiefern sie Nachhaltigkeitsfaktoren in den Entscheidungsprozess für ihre Finanzprodukte einbeziehen und was die wesentlichen nachteiligen Nachhaltigkeitsauswirkungen ihrer Finanzprodukte sind.

Die SFDR zielt darauf ab, gleiche Wettbewerbsbedingungen für Finanzmarktteilnehmer:innen und Finanzberater:innen in Bezug auf die Transparenz in Bezug auf Nachhaltigkeitsrisiken, die Berücksichtigung negativer Nachhaltigkeitsauswirkungen in ihren Anlageprozessen und die Bereitstellung nachhaltigkeitsbezogener Informationen in Bezug auf Finanzprodukte zu schaffen. Die SFDR verlangt von Vermögensverwalter:innen und -Manager:innen vorgeschriebene und standardisierte Angaben darüber, wie ESG-Faktoren sowohl auf Unternehmens- als auch auf Produktebene integriert werden. Ein wesentlicher Teil der SFDR gilt für alle Vermögensverwalter:innen, unabhängig davon, ob sie einen ausdrücklichen ESG- oder Nachhaltigkeitsfokus haben oder nicht. Die SFDR manifestieren sich in zusätzlichen Offenlegungen für Finanzmarktteilnehmer auf deren Websites, in Prospekten und periodischen Reportings.

Somit komplettiert die SFDR unseren Überblick über die EU-weiten Regularien mit dem gemeinsamen Ziel des Erreichens des EU Green Deals. Gemeinsam mit der CSRD wird versichert, dass Informationen in Bezug auf Nachhaltigkeits- und ESG-Kriterien in der Privatwirtschaft transparenter und vergleichbarer produziert und publiziert werden. Somit ist es Kleinanleger:innen, Investor:innen und Finanzinstitutionen möglich, bessere Investitionsentscheidungen zu treffen und bewusster und sicher in nachhaltige Projekte zu investieren.

Learnings aus diesem Artikel

Wir erkennen also insgesamt, dass das Thema Sustainable Finance die Gesetzgeber stark beeinflusst. Im gleichen Zug wird aber auch deutlich, wie verknüpft und komplex die aktuelle Gesetzeslage in Europa ist und dass einzelne Regularien immer in Verbindung mit übergeordneten Frameworks betrachtet werden müssen.

Im Folgeartikel werden wir genauer auf die Auswirkungen des dargelegten Frameworks eingehen, und insbesondere Investmentstrategien kritisch betrachten.

Arsova, S., Corpakis, D., Genovese, A. & Ketikidis, P. H. (2021). The EU green deal: Spreading or concentrating prosperity? Resources, Conservation and Recycling, 171, 105637. https://doi.org/10.1016/j.resconrec.2021.105637

Ashraf, N. & Bandiera, O. (2017). Altruistic Capital. American Economic Review, 107(5), 70–75. https://doi.org/10.1257/aer.p20171097

Clark, C., Lalit, H. & Rockefeller Capital Management. (2021, 8. Oktober). ESG Improvers: An Alpha Enhancing Factor. Rockefeller Capital Management. Abgerufen am 16. März 2022, von https://rcm.rockco.com/insights_item/esg-improvers-an-alpha-enhancing-factor/

Clark, G. L. (2005). Money flows like mercury: the geography of global finance. Geografiska Annaler: Series B, Human Geography, 87(2), 99–112. https://doi.org/10.1111/j.0435-3684.2005.00185.x

Cozier, M. (2017). The US withdrawal from the Paris Agreement: a global perspective. Greenhouse Gases: Science and Technology, 7(5), 774–777. https://doi.org/10.1002/ghg.1736

Giacomelli, A. (2022). EU Sustainability Taxonomy for Non-financial Undertakings: Summary Reporting Criteria and Extension to SMEs. SSRN Electronic Journal. https://doi.org/10.2139/ssrn.4012636

GSI Alliance. (2021, 1. Januar). GLOBAL SUSTAINABLE INVESTMENT REVIEW 2020. http://www.Gsi-Alliance.Org/. Abgerufen am 8. März 2022, von http://www.gsi-alliance.org/

Hainsch, K., Löffler, K., Burandt, T., Auer, H., Crespo Del Granado, P., Pisciella, P. & Zwickl-Bernhard, S. (2022). Energy transition scenarios: What policies, societal attitudes, and technology developments will realize the EU Green Deal? Energy, 239, 122067. https://doi.org/10.1016/j.energy.2021.122067

International Energy Agency. (2022, 8. März). Global CO2 emissions rebounded to their highest level in history in 2021 – News. IEA. Abgerufen am 16. März 2022, von https://www.iea.org/news/global-co2-emissions-rebounded-to-their-highest-level-in-history-in-2021

Khan, M., Serafeim, G. & Yoon, A. (2016). Corporate Sustainability: First Evidence on Materiality. The Accounting Review, 91(6), 1697–1724. https://doi.org/10.2308/accr-51383

Maule, S. & Egli, F. (2017, 21. März). Missing in Action – The lack of ESG capacity at leading investors. E3G. Abgerufen am 10. März 2022, von https://www.e3g.org/publications/missing-in-action-the-lack-of-esg-capacity-at-leading-investors/

Och, M. (2020). Sustainable Finance and the EU Taxonomy Regulation – Hype or Hope? SSRN Electronic Journal. https://doi.org/10.2139/ssrn.3738255

Pacces, A. M. (2021). Will the EU Taxonomy Regulation Foster Sustainable Corporate Governance? Sustainability, 13(21), 12316. https://doi.org/10.3390/su132112316

The Paris agreement on Global Climate change cannot be fully enforced, because this is an incomplete agreement. (2020). Earth & Environmental Science Research & Reviews, 3(2). https://doi.org/10.33140/eesrr.03.02.11

PRI. (2017, 12. Oktober). The SDG investment case. Abgerufen am 10. März 2022, von https://www.unpri.org/sustainable-development-goals/the-sdg-investment-case/303.article

Puaschunder, J. M. (2016). On the Emergence, Current State and Future Perspectives of Socially Responsible Investment (SRI). SSRN Electronic Journal. https://doi.org/10.2139/ssrn.2720686

Rivas, S., Urraca, R., Bertoldi, P. & Thiel, C. (2021). Towards the EU Green Deal: Local key factors to achieve ambitious 2030 climate targets. Journal of Cleaner Production, 320, 128878. https://doi.org/10.1016/j.jclepro.2021.128878

Tóthová, D. (2022). Measuring the Environmental Sustainability of 2030 Agenda 2030 Implementation in EU Countries: How Different Assessment Methods Affect Results? SSRN Electronic Journal. https://doi.org/10.2139/ssrn.4025884

United Nations. (2017, 17. Oktober). The SDG investment case. PRI. Abgerufen am 16. März 2022, von https://www.unpri.org/sustainable-development-goals/the-sdg-investment-case/303.article

- Geschäftsführer neosfer

Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren, no sea takimata sanctus est Lorem ipsum dolor sit amet. Lorem ipsum dolor sit amet,

These might interesst you

Further News

neosfer GmbH

Eschersheimer Landstr 6

60322 Frankfurt am Main

Teil der Commerzbank Gruppe

+49 69 71 91 38 7 – 0 info@neosfer.de presse@neosfer.de bewerbung@neosfer.de