25min Lesezeit

Das ökonomische Potenzial der Kreislaufwirtschaft

Seit der industriellen Revolution sind sowohl Unternehmen als auch Verbraucher:innen darauf konditioniert worden, einem linearen Modell der Wertschöpfung zu folgen. Der Prozess dieses konventionellen Modells beginnt in der Regel mit der Gewinnung von Ressourcen und endet mit der Entsorgung am Ende des Lebenszyklus eines Produktes. Der langwierige Prozess der Ressourcengewinnung, der Verarbeitung durch Energie- und Arbeitseinsatz sowie des Verkaufs des Endprodukts wird mit der Erwartung abgeschlossen, dass Kund:innen kurz nach dem Wegwerfen dieses Produktes weiter kaufen wird.

Während dieses Modell der Wertschöpfungskette jahrzehntelang der Grundpfeiler des Wirtschaftswachstums war, gibt die verschwenderische Art dieser Ausgaben weltweit Anlass zu ernster Sorge. Nur 8,6 % der weltweiten Ressourcen werden recycelt und wiederverwendet, wobei sich die Lücke in der zirkulären Nutzung von Jahr zu Jahr vergrößert. Laut dem Bericht Global Resources Outlook hat sich unser Ressourcenverbrauch seit 1970 verdreifacht und wird sich in den nächsten drei Jahrzehnten voraussichtlich verdoppeln. In Anbetracht der schwankenden und rasch steigenden Rohstoffpreise, der ständig wachsenden Verbrauchernachfrage und der übermäßigen CO₂-Emissionen, die den Klimawandel und die Erschöpfung der fossilen Brennstoffe noch verstärken, ist ein nachhaltigeres Wirtschaftsmodell dringend erforderlich!

Nachhaltigkeit und finanzieller Impact der Kreislaufwirtschaft

Basierend auf dem Prinzip der Werterhaltung, der Reduzierung des Materialeinsatzes und der verlängerten Lebensdauer von Gütern bietet die Kreislaufwirtschaft erhebliche Vorteile für die traditionelle Wertschöpfungskette. Die treibende Kraft dahinter ist, dass die Kreislaufwirtschaft der Umwelt zugute kommt und gleichzeitig positive finanzielle Ergebnisse erzeugt, die Wettbewerbsfähigkeit steigert und die Resilienz erhöht. Da die Prämisse einer Kreislaufwirtschaft darin besteht, das Wirtschaftswachstum von der Ressourcennutzung zu entkoppeln, wird das Modell im Wesentlichen durch einen Übergang zu erneuerbaren Energien und Materialien unterstützt.

Die starke Abhängigkeit des verarbeitenden Gewerbes von Werkstoffen und Bauteilen ist nicht nur ein Wettbewerbsnachteil, sondern hat auch drastische Auswirkungen auf die Umwelt. Das McKinsey Center for Business and Environment geht davon aus, dass das Kreislaufmodell das Potenzial hat, den Verbrauch von Primärmaterialien bis 2030 um 32 % und bis 2050 um über 50 % zu senken.

Gleichzeitig lassen sich in einem Kreislaufszenario ähnlich positive Auswirkungen in einer Vielzahl von Sektoren beobachten. Bis 2030 könnten die Kohlendioxid Emissionen um bis zu 48 % und bis 2050 um 83 % sinken. Diese Emissionssenkungen würden in erster Linie durch elektrische, gemeinsam genutzte und autonome Fahrzeuge, geringere Lebensmittelverschwendung, regenerative Lebensmittelketten, Passivhaussysteme, Stadtplanung und erneuerbare Energien erzielt werden.

Neben der Verringerung des Ressourcenverbrauchs und der Reduzierung der globalen Treibhausgasemissionen eröffnen Strategien der Kreislaufwirtschaft auch erhebliche finanzielle Vorteile. Untersuchungen zeigen, dass die Kreislaufwirtschaft ein Wirtschaftspotenzial von 4,5 Billionen USD bietet. Durch die Konzentration auf Wiederverwendung, Reparatur, Wiederaufbereitung und gemeinsame Nutzung ergeben sich erhebliche Innovationsmöglichkeiten für neue Geschäftsmodelle.

Steigendes Interesse an Investitionen in die Kreislaufwirtschaft

Obwohl die Kreislaufwirtschaft große wirtschaftliche und ökologische Vorteile mit sich bringt, ist ihr Investitionspotenzial bisher relativ ungenutzt geblieben. In den letzten Jahren wird jedoch die wirtschaftliche Chance des Kreislaufmodells von den Akteuren der Finanzdienstleistungsbranche immer stärker erkannt. Die Beispiele von BlackRock (USA) und RobecoSAM (Schweiz) zeigen, dass die weltweit größten Investoren damit begonnen haben, spezialisierte Kreislauf Aktienfonds aufzusetzen. Insgesamt spiegelt der globale Trend wider, dass das verwaltete Vermögen in öffentlichen Aktienfonds mit Schwerpunkt auf der Kreislaufwirtschaft von 0,3 Mrd. USD auf 8 Mrd. USD im Jahr 2021 gestiegen ist, was eine 26-fache Steigerung in weniger als zwei Jahren bedeutet.

Auch die Indexanbieter expandieren nun innerhalb der Kreislaufwirtschaft, indem sie mehr auf die Zirkulärwirtschaft spezialisierte Produkte auf den Markt bringen. Der Indexanbieter Solactive hat einen auf die Sharing Economy ausgerichteten Index aufgelegt, während Morgan Stanley Capital International (MSCI) einen Index für Kreislaufwirtschaft und erneuerbare Energien eingeführt hat. Die bekannteste unter ihnen, die ECPI-Gruppe, legte einen Circular Economy Equity Leader Index auf. Dieser spezialisierte Index umfasst Kategorien wie zirkuläre Lieferungen, Ressourcen Rückgewinnung, Verlängerung der Produktlebensdauer, Sharing-Plattformen und Produkte als Dienstleistung.

Barrieren für Investitionen in eine Kreislaufwirtschaft

Wir können bereits ein wachsendes Interesse an der Kreislaufwirtschaft beobachten. Wie wir im ersten Artikel dieser Reihe erörtert haben, gibt es viele Hindernisse, die Unternehmen überwinden müssen, um ein Kreislauf-Ökosystem zu schaffen. Ein Haupthindernis ist der Mangel an Finanzmitteln, auch wenn es derzeit ein wachsendes finanzielles Interesse gibt, in Geschäftsmöglichkeiten der Kreislaufwirtschaft zu investieren. Doch es nur bei den finanziellen Hindernissen zu belassen, wäre nicht neosfer-like! Wir werden den Ursachen auf den Grund gehen, die die Höhe der Investitionen in Kreislauflösungen verringern. Zunächst werden einige der größten Marktmängel hervorgehoben, bevor die Hindernisse, die diese Mängel auslösen, analysiert werden.

Marktunvollkommenheiten

Wenn man über Probleme mit dem Geldfluss in eine Kreislaufwirtschaft spricht, muss man zunächst analysieren, was bei den Produktpreisen in einer linearen Wirtschaft fehlt: nicht eingepreiste positive und negative externe Effekte. Treibhausgasemissionen, die damit verbundenen Gesundheitsrisiken und die daraus resultierende Umweltverschmutzung ist in den regulären linearen Produktpreisen oft nicht eingepreist. Dadurch befindet sich CE in einer benachteiligten Position. Eine zirkuläre Investition, die alle sozialen Kosten der Produktion und des Verbrauchs berücksichtigt, ist im Vergleich zu linearen Geschäftsmodellen, die nur die Produktionskosten widerspiegeln, zu einer geringeren Rendite verdammt.

Außerdem sind die Finanzmärkte alles andere als perfekt. Im Allgemeinen ist bei Investitionsentscheidungen ein Kurzsichtigkeitsdenken zu beobachten, das zusätzlich zu Marktfriktionen durch Subventionen zu einem Mangel an liquiden, langfristigen Mitteln für Kreislaufinvestitionen führt. Weiterhin können psychologische Verzerrungen wie der Home-Bias, anreiz bedingte Verzerrungen, eine Tendenz zur Übersimplifizierung, die Voreingenommenheit im Rückblick und der Mitläufereffekt zu schädlichem Verhalten führen, wenn es um die Finanzierung der Kreislaufwirtschaft geht.

Da das Konzept der Kreislaufwirtschaft und die Berichterstattung Standards, die zeigen sollen, wie erfolgreich Kreislauflösungen sein können, noch in den Kinderschuhen stecken, ist der Mangel an objektiven oder asymmetrischen Informationen ein weiteres Problem. Da die Finanzinstitute eine große Menge an Informationen benötigen, um Investitionsentscheidungen zu treffen, kann das Fehlen dieser Informationen auch zu einem Widerstand gegen die Finanzierung von Kreislaufwirtschaft führen.

Hürden, die Marktunvollkommenheiten auslösen

Kreislaufwirtschaftliche Investitionen erfordern hohe Vorlaufkosten für die Schaffung einer Infrastruktur, damit diese Lösungen funktionieren. Das ist besonders für Klein- und mittlere Unternehmen (KMU) eine Herausforderung, da sie auf diese Kosten empfindlicher reagieren als große Unternehmen. Auf dem Papier verringern diese Infrastrukturinvestitionen die Attraktivität von Investitionen für Investoren.

Da der Markt für Investitionen in die Kreislaufwirtschaft noch recht neu ist und eine renditeorientierte Finanzierung ein gewisses Maß an Sicherheit erfordert, dass das Projekt/der Projektträger in der Zukunft Cashflows generieren kann, können diese Unsicherheiten die oben genannten Verzerrungen hervorrufen.

Fehlende glaubwürdige Zusagen von Behörden (Regierungen) stellen ein zusätzliches Risiko für (langfristige) Investitionsentscheidungen von Akteuren des Privatsektors dar. Wie wir in unserem ersten Artikel gezeigt haben, gibt es bereits einige staatliche Bemühungen zur Finanzierung und Schaffung von Kreislaufökosystemen. Allerdings fehlen noch genügend glaubwürdige Verpflichtungen. Neben diesem Problem führt die politische Landschaft mit Handelskriegen, geografischen Konflikten und Kriegen zu einem schädlichen Umfeld für Investoren, das zu einer Unterfinanzierung von Kreislaufwirtschaften führen kann.

Finanzinstrumente zur Förderung der Kreislaufwirtschaft

Betrachtet man die Ziele für nachhaltige Entwicklung (SDG), die im Pariser Abkommen festgelegten nationalen Beiträge (NDCs) und den neuen Aktionsplan für die Kreislaufwirtschaft (CEAP) der Europäischen Kommission, lassen sich verschiedene Prioritäten für Investitionen in die Kreislaufwirtschaft erkennen. Sie alle erfordern einen Mix aus Instrumenten und Maßnahmen für alle Sektoren und Materialströme, um die Investitionen in die Kreislaufwirtschaft zu erhöhen und die derzeit bestehenden Marktunvollkommenheiten zu vermeiden und zu verringern.

Investitionen in ein zirkuläres Framework

Hiermit sind Investitionen in die sektorbezogene Regulierung, Unterstützung bei der Formulierung von Strategien der Regulierungsbehörden und Institutionen des Finanzsektors, Entwicklung von Fähigkeiten, Bedarfsanalyse gemeint. Diese Rahmenbedingungen bestimmen den Zeitrahmen und den Umfang der erforderlichen finanziellen und technischen Ressourcen. Eine systematische Einpreisung der verschiedenen Umweltschäden im Zusammenhang mit linearen Aktivitäten würde vermutlich die Kreislaufwirtschaft durch geeignete Preissignale fördern. Zusätzlich zur Verringerung der externen Effekte, die sich in den Preisen widerspiegeln, würden die Schaffung von Berichterstattungsstandards für Kreislaufunternehmen und die Übernahme einiger standardisierter Berichterstattungsmaßnahmen asymmetrische Informationen und Verzerrungen, die den Anstieg von Kreislaufinvestitionen behindern, verringern. Im weiteren Verlauf des Artikels werden wir mögliche Messungen der Auswirkungen, die Kreislaufunternehmen erzeugen können und die von den Regulierungsbehörden als standardisierte Wirkungsmessungen gewählt werden könnten, genau analysieren.

Investitionen in Assets der Kreislaufwirtschaft

Investitionen in produktive Vermögenswerte sind eine vorrangige Verpflichtung zur Unterstützung der Kreislaufwirtschaft. Der Zugang zu angepasster Finanzierung für diese Anlagen durch auf die Kreislaufwirtschaft ausgerichtete Kreditfinanzierung, Eigenkapitalzuführungen, Leasingverträge sowie Instrumente zur Risikominderung ist von wesentlicher Bedeutung. Im nächsten Abschnitt wollen wir uns auf diese Finanzinstrumente konzentrieren und insbesondere Eigenkapital-, Fremdkapital- und gemischte Instrumente zur Erhöhung der Investitionen in Kreislaufunternehmen hervorheben.

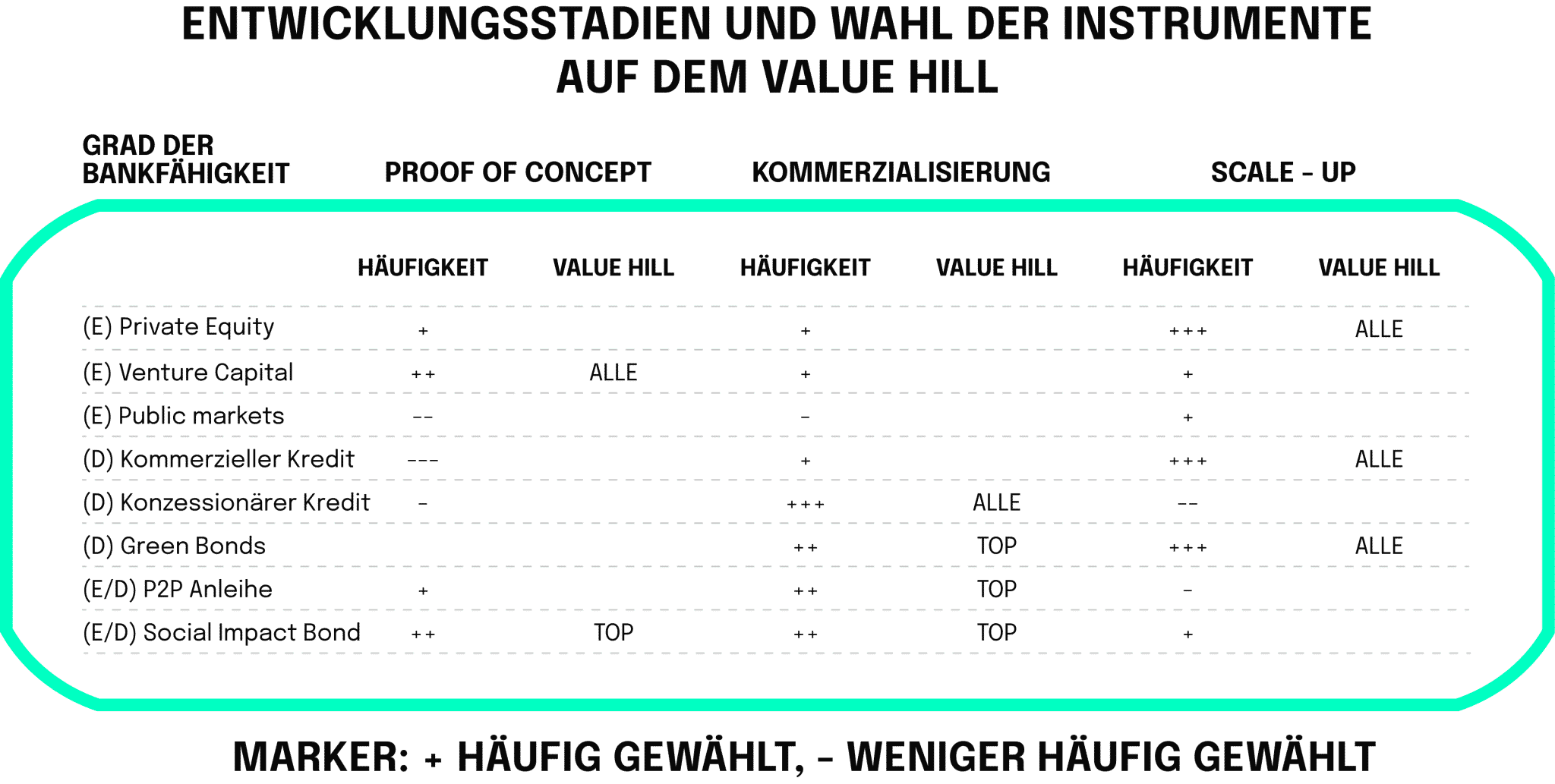

Um die Auswahl der Finanzinstrumente besser zu verstehen und zu kategorisieren, müssen wir zunächst das Entwicklungsstadium oder die Bankfähigkeit einer Kreislauflösung betrachten. Der Grad der Konzessionalität – die Höhe des Nutzens, der einem Kreditnehmer im Vergleich zu einer Finanzierung zu vollen Marktsätzen gewährt wird – sollte proportional zum Ausmaß der Umsetzungshindernisse steigen. Eigenkapitalfinanzierung, Fremdkapitalfinanzierung und gemischte Instrumente sind typischerweise mit den drei üblichen Phasen der Unternehmensentwicklung verbunden:

- Proof of Concept (PoC) für innovative Projekte, R&D, neue Technologien, Produkte oder Dienstleistungen: Eigenkapital und Zuschüsse,

- Kommerzialisierung: eine Kombination aus Zuschüssen, Eigenkapitalfinanzierung und nachrangigen Darlehen,

- Scale-up: Eigen- und Fremdfinanzierung

Equity

Bei kleinen Projekten können die Eigenmittel ausreichen, um in Projektanlagen wie effiziente Ausrüstung zu investieren. Bei großen Projekten müssen die Projektträger ausreichend Eigenkapital mobilisieren, meist durch interessierte Investoren (Private Equity) oder durch die Notierung des Unternehmens an den öffentlichen Märkten (öffentliches Eigenkapital). Eigenkapitalinvestitionen haben das Potenzial für hohe Renditen, sind aber mit höheren Risiken verbunden. Diese Investoren investieren in der Regel in den beiden späteren Phasen der Unternehmensentwicklung.

Es gibt bereits mehrere Private-Equity-Investoren, die im zirkulären Ökosystem aktiv sind:

BlackRock, Candriam, Crédit Suisse und ROBECO, unter anderem, bieten privates Beteiligungskapital an, das auf CE-Projekte abzielt, insbesondere in Europa durch Aktienfonds. Darüber hinaus bietet BNP Paribas einen CE-basierten börsengehandelten Fonds an (der den CE Leaders Equity Index widerspiegelt).

Der Private Equity Leadership Fund von Closed Loop Partners hat ein Zielvolumen von 300 Mio. USD und konzentriert sich auf die Übernahme von CE-relevanten Unternehmen.

Neben Private-Equity-Investoren zielen auch Venture-Capital-Firmen auf Investitionen in der PoC-Phase ab und konzentrieren sich auf zirkuläre Unternehmen in frühen Phasen ihrer Entwicklung. Dies birgt ein hohes Risiko des Scheiterns, was folglich zu den höchsten Renditeerwartungen führt. Der typische Investitionshorizont beträgt weniger als 10 Jahre, was angesichts der naturgemäß langfristigen Erlösrealisierung nicht für zirkuläre Aktivitäten spricht.

Es gibt jedoch immer mehr Venture Capital Unternehmen, die bereit sind, zu investieren und dieses Risiko einzugehen:

Alle Verbraucher:innen in den Kampf um die Rückgewinnung unseres Planeten einbeziehen. So lautet das Motto auf der Homepage von Regeneration.VC, einer neuen Risikokapitalgesellschaft, die kürzlich eine erste Runde von 45 Millionen Dollar für diesen Zweck abgeschlossen hat. Die von Leonardo DiCaprio unterstützte VC-Gesellschaft konzentriert sich auf die Kreislauf- und Regenerationswirtschaft.

Noch größere Investitionen wurden bereits vom VC Private Equity Plastics Fund 1 von Archipelago Eco Investors getätigt. Der Fonds zielt auf 100 Mio. EUR für Impact-Investitionen in KMU ab, die Alternativen zu Einweg-Plastikverpackungen entwickeln oder den Wert durch Recycling in einem Kreislaufmodell zurückgewinnen.

Überdies stellt der Closed Loop Venture Fund von Closed Loop Partners Frühphasen-Kapital für Unternehmen bereit, die nach dem Value Hill Approach arbeiten, um Produktivität und Recycling zu steigern.

Fremdkapital - Darlehen

Fremdfinanzierungsinstrumente (z. B. Kredite) bestehen in der Regel aus Darlehen, die von Banken oder Finanzinstituten gewährt werden. Institutionelle Instrumente, die von Unternehmen oder Behörden ausgegeben und an Anleger:innen verkauft werden, haben das Ziel festverzinsliches Kapital zu beschaffen.

Im Allgemeinen sind Kreditgeber:innen risikoscheuer als Aktienanleger:innen und verlangen mehr Sicherheiten oder zielen auf die späteren Entwicklungsstadien von Kreislaufunternehmen ab. Während bei kommerziellen Krediten eher konservative Risiko-Rendite-Kalkulationen im Vordergrund stehen, bieten konzessionäre Kredite mit günstigeren Konditionen (längere Laufzeit und längere tilgungsfreie Zeit) Chancen für kreislauforientierte Geschäftsmodelle.

Wir möchten Beispiele öffentlicher und privater Finanzorganisationen nennen, die mit konzessionären Krediten arbeiten, um die Kreislaufwirtschaft zu finanzieren. Wie du gleich sehen wirst, bringt dieses Fremdfinanzierungsinstrument im Vergleich zur Eigenkapitalfinanzierung weitaus mehr Geld in die Kreislaufwirtschaft.

Eine öffentliche Institution, die in Kreislaufmodelle investiert, ist die Europäische Bank für Wiederaufbau und Entwicklung. Ihre Regionalinitiative für die Kreislaufwirtschaft umfasst eine konzessionäre Co-Finanzierung in der Türkei, Albanien, Bosnien-Herzegowina und anderen Ländern und konzentriert sich auf das Management von Rohstoffen während des Lebenszyklus verschiedener Produkte.

Die zweite öffentliche Einrichtung, die wir hervorheben müssen, ist die Europäische Investitionsbank (EIB). Die EIB hat in den letzten fünf Jahren rund 2,5 Mrd. EUR an Darlehen für Kreislaufprojekte vergeben, z. B. für Sammel- und Recycling-Infrastrukturen für Elektro- und Elektronik-Altgeräte.

Eine private Bankengruppe in Italien, Intesa Sanpaolo, verfolgt einen innovativen Ansatz im Kreditgeschäft für die Kreislaufwirtschaft. Die Bank verwaltet Plafond, eine spezielle Kreditfazilität (6 Mrd. EUR) mit Schwerpunkt auf innovativen CE-Projekten, die Lösungen für die Verlängerung der Lebensdauer, die Regeneration von Naturkapital und die Kreislaufwirtschaft schaffen.

Eines der privaten Unternehmen, die Darlehen für die Kreislaufwirtschaft nutzen, ist das Chemieunternehmen Indorama Ventures. Es wird Darlehen neben anderen Finanzinstrumenten nutzen, um seine Verpflichtungen in Höhe von 1,5 Mrd. USD für Investitionen in die Kunststoffrecycling-Infrastruktur zu finanzieren.

Fremdkapital - Anleihen

Wenn ein Bankkredit nicht ausreicht, um Unternehmen oder Staaten zu finanzieren, können Anleihen eine Alternative sein, um Kapital anzuziehen. Anleihen sind Schuldverschreibungen, die an Investor:innen verkauft werden.

Obwohl sie noch in den Kinderschuhen stecken, haben sich neue Arten von thematischen Anleihen entwickelt, wie Nachhaltigkeitsanleihen, Klimaanleihen oder Übergangsanleihen. International anerkannt sind grüne, soziale und nachhaltigkeitsbezogene Anleihen, die von der International Capital Market Association (ICMA) definiert werden. Für jede Art von Anleihen hat die ICMA Grundsätze entwickelt, die als freiwillige Best-Practice-Leitlinien dienen und regelmäßig aktualisiert werden.

Europäische Ansätze für Anleihen sind in den neuen Standards für grüne Anleihen klar dargelegt, während allgemeinere grüne Leitlinien in der EU-Taxonomie enthalten sind. Neben Regierungen und Regulierungsbehörden können auch Unternehmen grüne Anleihen ausgeben, um ihren Übergang zu einer grüneren und kreislauforientierten Zukunft zu fördern:

Die grüne Anleihe der BASF (1 Mrd. EUR) ermöglicht umweltfreundliche Produkte und Verfahren.

Die grüne Anleihe von PepsiCo (1 Mrd. USD) finanziert Aktivitäten, die z. B. zur Verringerung von Plastikmüll führen.

Der Sustainable Development Bond der Weltbank (10 Mio. USD), auch als Blue Bonds bezeichnet, zielt auf die Verschmutzung der Ozeane durch Plastikmüll ab.

Gemischte Instrumente

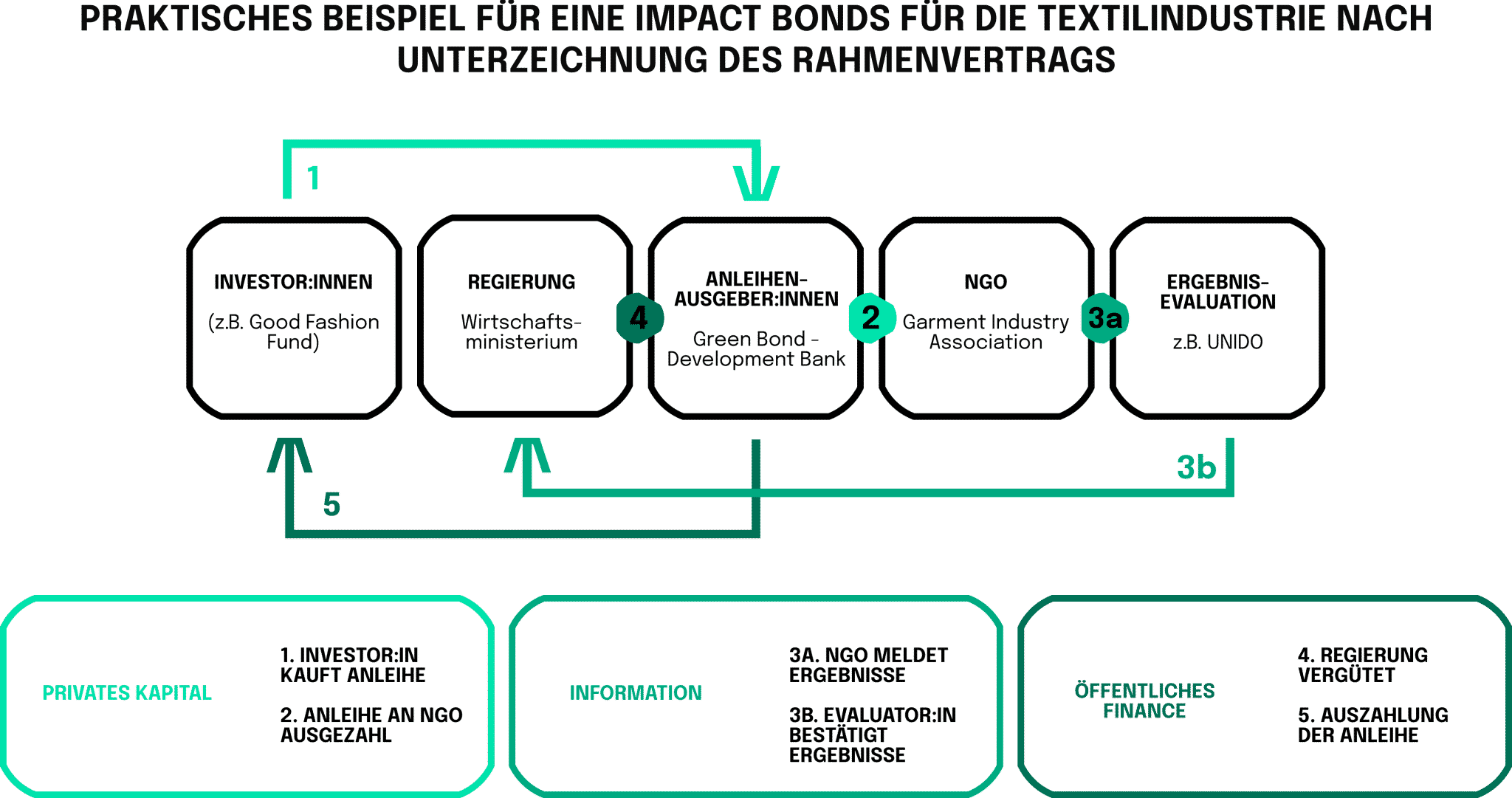

Von besonderer Bedeutung im Zusammenhang mit Kreislaufanleihen sind Social Impact Bonds (SIBs) für die Entwicklung von Kreislaufstädten. Zusammenfassend lässt sich sagen, dass sie z. B. Stadtverwaltungen die Möglichkeit bieten, ohne finanzielles Risiko Mittel für Investitionen in innovative Kreislaufstadtinitiativen zu beschaffen. SIBs werden von (sub-)nationalen Behörden ausgegeben, doch ein kleiner Nachteil ist, dass es noch keinen etablierten Finanzstandard gibt. Da es sich bei diesen Social Impact Bonds um ein recht komplexes Instrument handelt, das im Vergleich zu „normalen“ Anleihen umfangreicher ist, können sie als gemischte Instrumente zwischen Eigen- und Fremdfinanzierung betrachtet werden.

Allgemeiner ausgedrückt, handelt es sich bei Sozialbonds um Vereinbarungen zwischen einer öffentlichen Behörde, einem Dienstleister und einer Organisation, die Anleihen ausgibt. Es ist wichtig, dass die Ergebnisse dieser Vereinbarung klar definiert sind. Erstens erbringt eine Einrichtung mit sozialer Wirkung Dienstleistungen gegen Zahlungen. Zweitens kommen private Investor:innen mit entsprechendem Kapital für zirkuläre Auswirkungen ins Spiel. Drittens benötigen wir eine staatliche Stelle, die wirksame leistungsbezogene Verträge abschließen kann. Und schließlich muss eine Organisation, die Anleihen ausgibt, als Vermittler zwischen Investor:innen, Dienstleister:innen und Behörden fungieren, um die Anleihen auszugeben. Schließlich könnte ein unabhängiger Evaluierungsakteur eingesetzt werden, um die Ergebnisse zu bestätigen. So finanzieren Investor:innen eine gemeinnützige Organisation, um ein soziales Ergebnis zu erzielen, und zwar über die anleiheemittierende Organisation, die die investierten Mittel an die Dienstleistungsanbieter:innen zur Finanzierung der Betriebskosten auszahlt. Im Gegenzug zahlt die öffentliche Hand an den Anleiheemittenten, wenn die zirkulären Ergebnisse erreicht werden. Im Gegenzug verwendet die Organisation die Zahlungen, um private Investor:innen zu entschädigen und den Investor:innen, die bereit sind, dieses Kreislaufrisiko einzugehen, eine positive Rendite zu bieten.

Die Sharing Economy schafft neue Formen von Markttransaktionen und -segmenten. Sharing wird unter den Verbraucher:innen selbst immer beliebter, was zu Consumer-to-Consumer-Märkten (C2C) führt. Dieser Trend wird durch die neueste Internet-Technologien beschleunigt, die das Entstehen von Peer-to-Peer-Plattformen (P2P) ermöglicht, über die Verbraucher:innen Produkte und Dienstleistungen in der lokalen Gemeinschaft finden, die zum Teilen zur Verfügung stehen. Der Trend zu P2P-Transaktionen kann jedoch auch für die Finanzierung von Unternehmen im Kreis genutzt werden. Die P2P-Kreditvergabe ermöglicht es Einzelpersonen, Darlehen direkt von anderen Einzelpersonen zu erhalten, ohne dass ein Finanzinstitut als Vermittler eingeschaltet wird. Diese Vereinbarungen werden vollständig online abgewickelt und bewegen sich weitgehend in unregulierten Bereichen der Finanzindustrie. Jede Website legt die Zinssätze und Bedingungen fest und ermöglicht die Transaktion. Die meisten Websites bieten eine breite Palette von Zinssätzen an, die von der Kreditwürdigkeit des Antragstellers abhängen.

Für zirkulierende Unternehmen bieten diese Möglichkeiten einen leichteren Zugang zu Kapital, aber auch der Investitionsbetrag ist im Allgemeinen geringer als bei stärker auf Eigenkapital ausgerichteten Finanzierungsformen. Für die Investor:innen bedeutet dies, dass sie Zugang zu mehr Investitionsprojekten mit potenziell hohen Renditen erhalten. Allerdings ist auch das Risiko des Scheiterns wesentlich größer, da der Markt durch asymmetrische Informationen und intransparente Vorschriften bestimmt wird.

Um den im ersten Artikel vorgestellten Value Hill-Ansatz, die drei Phasen der Unternehmensentwicklung und die verschiedenen oben vorgestellten Finanzinstrumente zu kombinieren, haben wir die folgende Grafik erstellt. Sie zeigt alle Finanzinstrumente und wann sie in Abhängigkeit von der Entwicklungsphase des Kreislaufunternehmens am besten eingesetzt werden.

Messung der Auswirkungen von Kreislaufwirtschaftsaktivitäten

Wie wir bereits im Abschnitt über die Unzulänglichkeiten des Marktes hervorgehoben haben, stellt die Messung von Aktivitäten der Kreislaufwirtschaft oder besser gesagt das Fehlen einer solchen Messung eine große Herausforderung dar. Während dies bereits einige Marktbarrieren für Kreislaufinvestitionen schafft, müssen wir, wenn Social Impact Bonds in Zukunft eine größere Rolle spielen sollen, auf jeden Fall auf die Festlegung von KPIs hinarbeiten, um die Effektivität von Aktivitäten der Kreislaufwirtschaft zu messen.

Wie du gleich sehen wirst, gibt es viele Frameworks zur Bewertung der Auswirkungen der Kreislaufwirtschaft. Wir werden die Übersicht auf die Europäische Union, die nationale und die private Ebene aufteilen.

Auch wenn die Rahmenwerke auf makroökonomischer Ebene definiert und angewendet werden, gibt es dennoch Auswirkungen auf das einzelne Unternehmen. Die Rahmenwerke insgesamt geben dir Indikatoren an die Hand, die du als ersten Schritt bei der Definition deiner Impact-Analyse für deine Kreislaufwirtschaftsmaßnahmen verwenden kannst.

Europäische Union

Im Jahr 2018 hat die EU einen Monitoring Framework for the Circular Economy definiert. Auf 11 Seien definiert der Bericht 10 Indikatoren für die Entwicklung der Kreislaufwirtschaft in der EU. Die 10 Indikatoren sind nach den vier Phasen der Kreislaufwirtschaft gruppiert: Produktion und Verbrauch, Abfallwirtschaft, Sekundärrohstoffe sowie Wettbewerbsfähigkeit und Innovation. Auch wenn die Indikatoren den Fortschritt auf der makroökonomischen Ebene anzeigen sollen, so sind sie doch von großem Wert für die Bewertung des eigenen Fortschritts bei der Einführung eines Kreislaufwirtschaftsmodells.

Fünf Jahre zuvor hatte die EU bereits damit begonnen, die ersten Kreislaufmessungen durchzuführen, nämlich das EU-Ressourceneffizienz-Scoreboard. Der Index besteht hauptsächlich aus einer Reihe von Indikatoren zur Ressourceneffizienz, darunter ein Leitindikator für Ressourcen, Indikatoren für Materialien, Land, Wasser und Kohlenstoff sowie themenspezifische Indikatoren. Im Wesentlichen zeigen die Kennzahlen, welche Fortschritte die EU im Bereich der Ressourceneffizienz macht. Diese Indikatoren sind besonders wichtig, da die effiziente Ressourcennutzung einer der Schlüsselaspekte des Value Hill Approach und der zehn Bestrebungen der Kreislaufwirtschaft ist.

Nationale Ebene

Neben der EU haben bereits einige Mitgliedstaaten damit begonnen, die Auswirkungen ihrer nationalen Kreislaufwirtschaftsaktivitäten zu analysieren und zu messen. Diese Indikatoren unterscheiden sich von den EU-weiten Indikatoren und haben das Potenzial, eine neue Perspektive auf einige der wichtigsten zu messenden Aspekte zu eröffnen.

Frankreich hat 2017 10 Schlüsselindikatoren für die Überwachung seiner Kreislaufwirtschaft definiert. In ihrem 36-seitigen Bericht decken sie mit ihren Indikatoren die sieben Grundpfeiler der Kreislaufwirtschaft ab, die vom inländischen Materialverbrauch pro Person bis zur Anzahl der Kreislaufprojekte pro Jahr reichen. Interessant ist dabei, dass Frankreich einen Benchmarking-Ansatz verfolgt und seine Zahlen immer mit den EU-Zahlen vergleicht. Dieser Ansatz ist vor allem für Unternehmen interessant, die ihre Effektivität nachweisen wollen, denn ein Vergleich mit dem Gesamtmarkt ist ein guter Anfang.

Noch früher, nämlich 2012, startete Deutschland seine Initiative zur Ressourceneffizienz. Das Programm zielt darauf ab, die nachhaltige Nutzung und Erhaltung natürlicher Ressourcen zu fördern. Seit 2016 wird die Gesamtrohstoffproduktivität als Leitindikator verwendet.

Private Ebene

Auf privater Ebene versuchen verschiedene Organisationen, einen Rahmen für die Messung der Auswirkungen von Kreislaufaktivitäten zu schaffen. Die Indikatoren können verwendet werden, um die makroökonomische Leistung eines Landes insgesamt zu erfassen, aber auch separat für einzelne Organisationen und deren Einrichtung von Impact-KPIs gelten.

Das Unternehmen Cotec hat den aktuellen Stand der Kreislaufwirtschaft in Spanien im Jahr 2017 bewertet. Dazu wurden insgesamt 20 Indikatoren definiert, wobei auch ein Benchmarking mit den EU-Durchschnittswerten durchgeführt wurde. Die jüngste Version wurde 2019 veröffentlicht und ist weiterhin online verfügbar.

Im Januar 2018 wurde der erste Circularity Gap Report während des Weltwirtschaftsforums in Davos veröffentlicht. In diesem ersten Bericht wurde festgestellt, dass unsere Welt nur zu 9,1 % zirkulär ist, was eine massive Zirkularitätslücke bedeutet. Er lieferte auch einen Rahmen und eine Faktenbasis zur Messung und Überwachung der Fortschritte bei der Überbrückung der globalen Kreislaufwirtschaftslücke. Der jüngste Bericht wurde letztes Jahr veröffentlicht und gibt zahlreiche Einblicke in die verschiedenen KPIs, die man zur Ermittlung des aktuellen Stands der Kreislaufwirtschaft verwenden könnte.

Neben den oben vorgestellten eher theoretischen Rahmenwerken möchten wir kurz zwei wirklich praktische Instrumente erwähnen, die du nutzen kannst, um mehr Kreislauflösungen zu bewerten und zu schaffen. Die Universität Cambridge bietet ein produktorientiertes Online-Selbstbewertungsinstrument für Unternehmen an, das auf qualitativen Umfragen basiert. Darüber hinaus hat die Circle Economy Circle Assessment ein Online-Tool für Unternehmen entwickelt, das sich auf sieben Elemente konzentriert, um organisatorische Aktivitäten zu verbessern und die Umsetzung von Kreislaufwirtschaftsstrategien auf Unternehmensebene zu unterstützen.

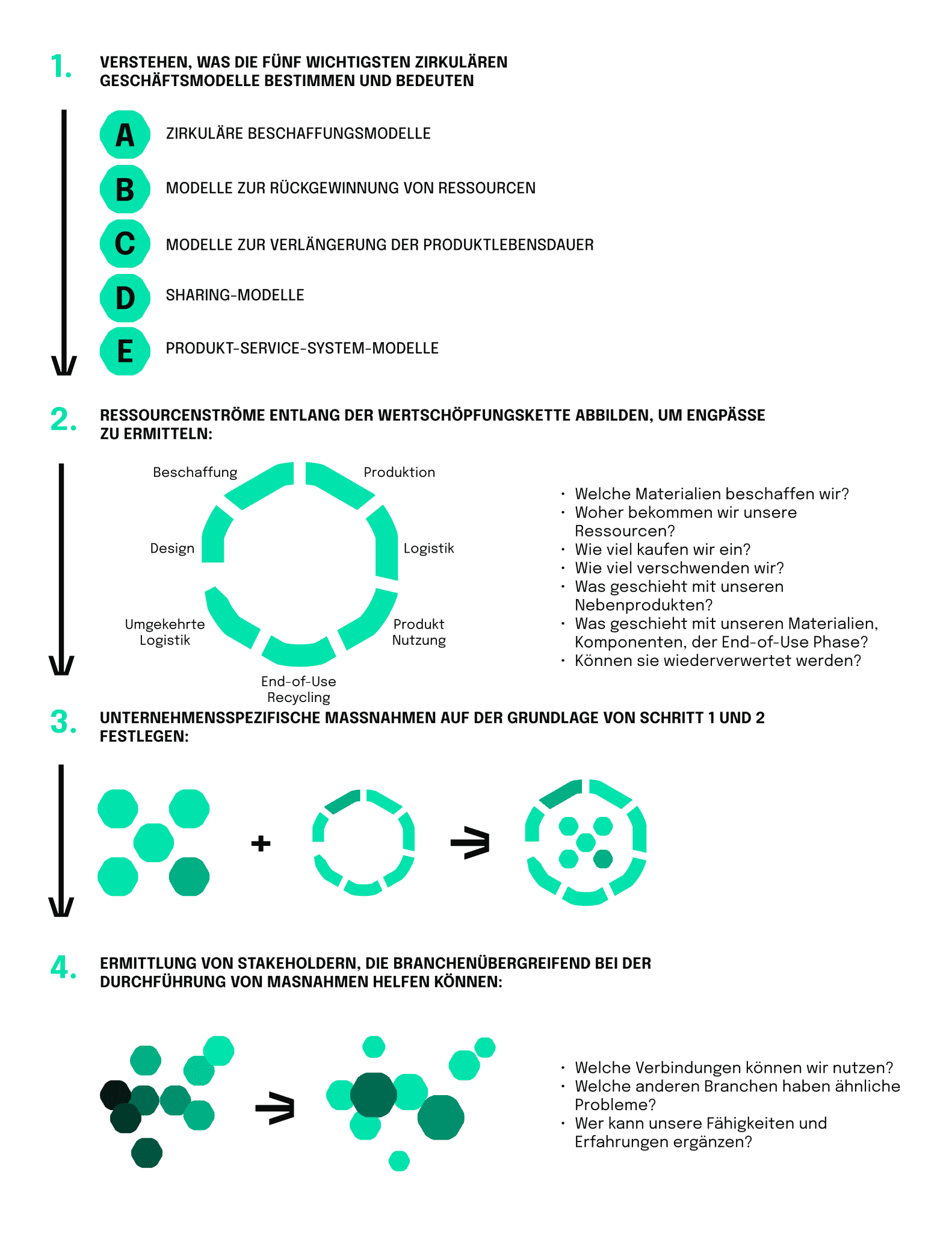

Wie kann man zirkuläre Aktivitäten starten?

Da du mittlerweile alles über die Kreislaufwirtschaft weißt, wenn du das Wissen und die Rahmenbedingungen aus dem ersten Artikel mit den Finanzinstrumenten und potenziellen KPIs aus diesem Artikel kombinierst, bleibt noch eine letzte Frage: Wie können wir schon heute in der Kreislaufwirtschaft tätig werden?

Aboulamer, A., Soufani, K., & Esposito, M. (2020). Financing the circular economic model. Thunderbird International Business Review, 62(6), 641–646. https://doi.org/10.1002/tie.22123

Austin, A., & Rahman, I. U. (2022). A triple helix of market failures: Financing the 3Rs of the circular economy in European SMEs. Journal of Cleaner Production, 361, 132284. https://doi.org/10.1016/j.jclepro.2022.132284

Choi, T. M., Taleizadeh, A. A., & Yue, X. (2019). Game theory applications in production research in the sharing and circular economy era. International Journal of Production Research, 58(21), 6660–6669. https://doi.org/10.1080/00207543.2019.1684593

Dewick, P., Bengtsson, M., Cohen, M. J., Sarkis, J., & Schröder, P. (2020). Circular economy finance: Clear winner or risky proposition? Journal of Industrial Ecology, 24(6), 1192–1200. https://doi.org/10.1111/jiec.13025

Dong, L., Liu, Z., & Bian, Y. (2021). Match Circular Economy and Urban Sustainability: Re-investigating Circular Economy Under Sustainable Development Goals (SDGs). Circular Economy and Sustainability. https://doi.org/10.1007/s43615-021-00032-1

The EIB Circular Economy Guide. (2020, May 1). Retrieved September 29, 2022, from https://directory.doabooks.org/handle/20.500.12854/64173

Fair, R. C. (2007). Principles of Economics. Upper Saddle River, NJ, Vereinigte Staaten: Prentice Hall.

Ghisetti, C., & Montresor, S. (2019). On the adoption of circular economy practices by small and medium-size enterprises (SMEs): does “financing-as-usual” still matter? Journal of Evolutionary Economics, 30(2), 559–586. https://doi.org/10.1007/s00191-019-00651-w

Jhomayra – Thamara, M. O., Jenny, O. O., Leonardo, I. M., & Wilman-Santiago, O. M. (2022). Circular Economy and New Technologies in Latin America as a Contribution to Sustainable Development. 2022 17th Iberian Conference on Information Systems and Technologies (CISTI). https://doi.org/10.23919/cisti54924.2022.9820303

Jinru, L., Changbiao, Z., Ahmad, B., Irfan, M., & Nazir, R. (2021). How do green financing and green logistics affect the circular economy in the pandemic situation: key mediating role of sustainable production. Economic Research-Ekonomska Istraživanja, 35(1), 3836–3856. https://doi.org/10.1080/1331677x.2021.2004437

Mähönen, J. T. (2018). Financing Sustainable Market Actors in Circular Economy. SSRN Electronic Journal. https://doi.org/10.2139/ssrn.3273263

Millette, S., Eiríkur Hull, C., & Williams, E. (2020). Business incubators as effective tools for driving circular economy. Journal of Cleaner Production, 266, 121999. https://doi.org/10.1016/j.jclepro.2020.121999

OECD. (2022). Framework for industry’s net-zero transition. OECD Environment Policy Papers. https://doi.org/10.1787/0c5e2bac-en

Zioło, M., Bąk, I., Filipiak, B. Z., & Spoz, A. (2022). IN SEARCH OF A FINANCIAL MODEL FOR A SUSTAINABLE ECONOMY. Technological and Economic Development of Economy, 28(4), 920–947. https://doi.org/10.3846/tede.2022.16632

neosfer GmbH

Eschersheimer Landstr 6

60322 Frankfurt am Main

Teil der Commerzbank Gruppe

+49 69 71 91 38 7 – 0 info@neosfer.de presse@neosfer.de bewerbung@neosfer.de