Geld verdienen und Gutes tun - Klappt das mit ESG & Impact Investing?

15min Lesezeit

In unserem letzten Artikel haben wir erkannt, dass sich hier in den letzten Jahren einiges verändert hat. Durch die Agenda 2030 und das Pariser Klimaabkommen trat der Begriff Nachhaltigkeit in die Mitte der Gesellschaft. Im Umkehrschluss hat das natürlich auch Auswirkungen auf die Finanzindustrie. Die EU-weiten Regularien erhöhten den Druck auf die private Finanzwirtschaft deutlich, um die nachhaltige Transformation der Industrie voranzutreiben. Diese Verantwortung für nachhaltige Transformation hat die Finanzindustrie aber schon länger anerkannt. So haben sich in den letzten Jahren parallel zu neuen Regularien auch privatwirtschaftliche Praktiken durchgesetzt, die nachhaltiges Investieren als Ziel haben und die private Sustainable Finance Landschaft definiert haben.

Auch die Gesellschaft als Ganzes betrachtet Finanzinstitutionen in einem kritischen Licht. In so gut wie allen Bereichen des Lebens üben wir auf Unternehmen Druck auf, nachhaltiger Entscheidungen zu treffen und zu wirtschaften, unser Kauf- und Konsumverhalten verändert sich fortlaufend. In Bezug auf die Finanzindustrie kann dieser erhöhte Druck für mehr Nachhaltigkeit als eines der Mittel angesehen werden, mit denen die Gesellschaft ihren Wunsch nach nachhaltigeren Investitionen zum Ausdruck bringen kann. Finanzinstitute sind im Gegenzug dafür verantwortlich, diesen Bedarf anzuerkennen, indem sie nachhaltige Investitionsmöglichkeiten schaffen und ihre Investitionsrichtlinien an allgemeinen Nachhaltigkeitskriterien ausrichten.

Status Quo von sustainable Finance

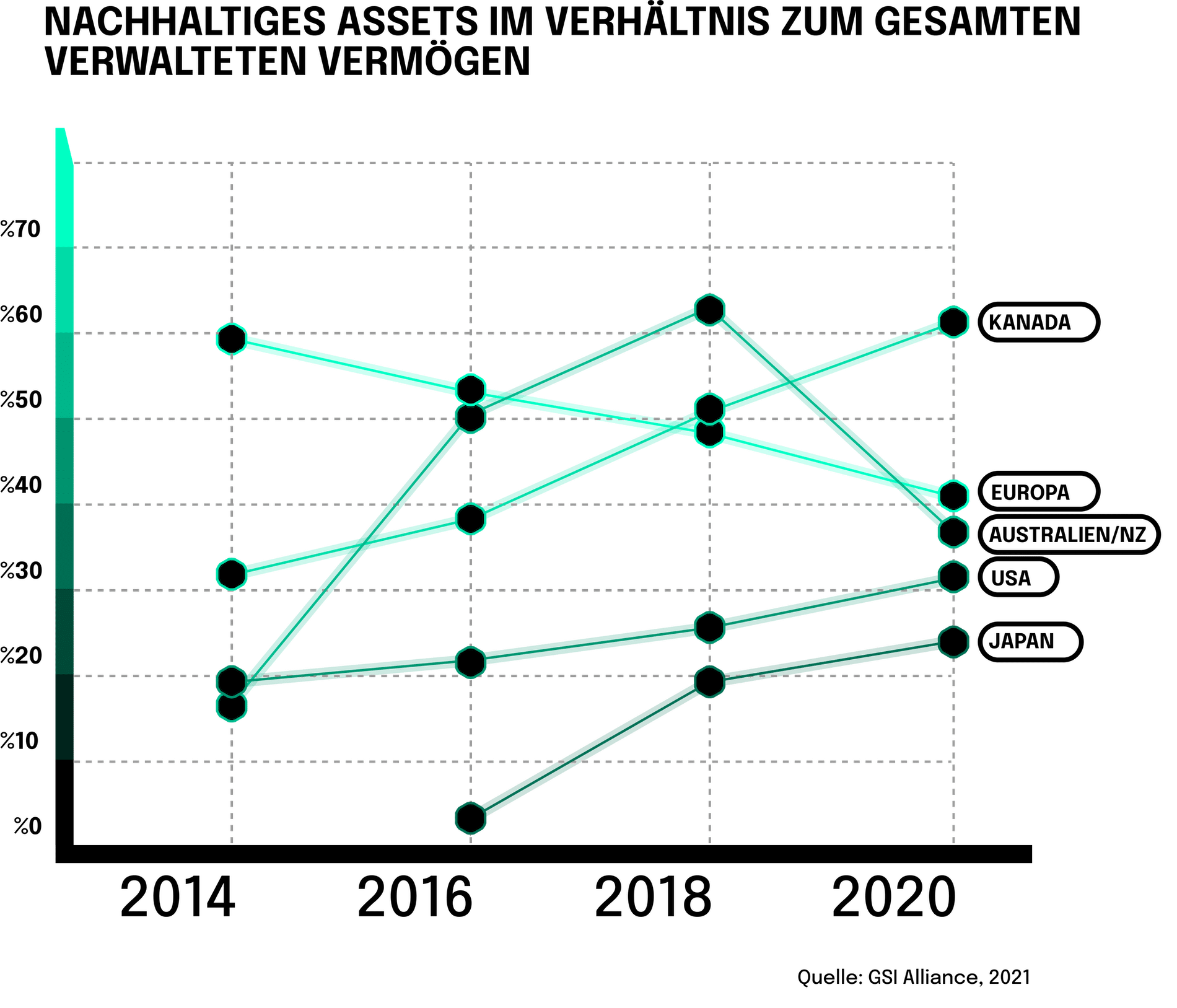

Damit sind in den letzten Jahren die Vermögenswerte, die als nachhaltige Anlagen definiert werden, deutlich gewachsen. Sind neue EU-Regularien oder nachhaltigere Investitionsrichtlinien dann überhaupt notwendig? Anscheinend schon, denn was allerdings auch festzustellen ist, ist eine rückläufige relative Summe von nachhaltigen Investments im Vergleich aller Investments in Europa. Genau hier setzt die EU mit der Taxonomie, dem CFDR und der SFDR an, um diesen Negativtrend wieder umzukehren. Du willst mehr über die neusten Finanzregularien erfahren? Dann ist hier unser Artikel, der dir einen Überblick über die regulatorische Landschaft der EU gibt!

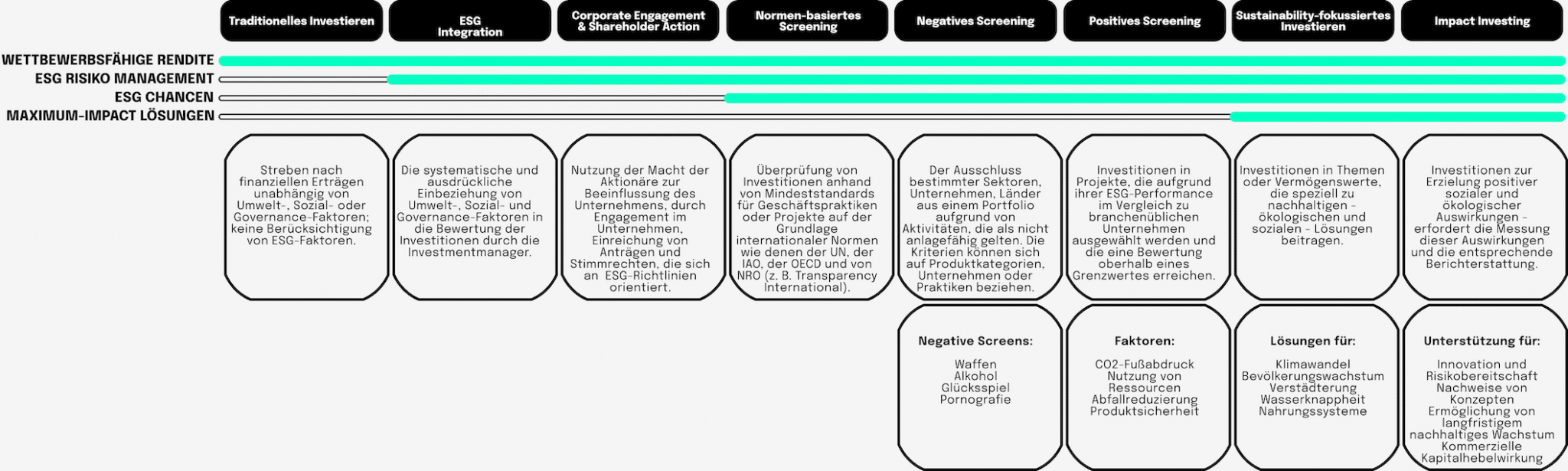

Nicht nur in der Höhe nachhaltiger Assets und der EU-Regularien ist viel Dynamik zu beobachten! Neben dem traditionellen Investing haben sich sieben nachhaltige Anlagestrategien in der privaten Finanzindustrie entwickelt. Diese sind ESG-Integration, gefolgt von negativem Screening, Corporate Engagement und Shareholder Action, Normen-basiertem Screening, positives Screening und Sustainability-fokussierten Investments sowie dem Impact Investing. Alle diese Strategien haben das gemeinsame Ziel, in nachhaltige Projekte zu investieren und Kleinanlegern, Investoren und Unternehmen die Möglichkeit zu geben, ESG-Kriterien zu erfüllen und zur Erreichung der SDGs und dem EU Green Deal beizutragen.

Was alle Strategien vereint, ist die Möglichkeit der Erzielung wettbewerbsfähiger Renditen. In den anderen drei Punkten ESG Risiko Management, ESG Chancen und Maximum-Impact Lösungen werden die Unterschiede zwischen den verschiedenen Strategien deutlich. Definitionen, Gemeinsamkeiten und Unterschiede zeigen wir in der nachfolgenden Grafik detaillierter auf.

Die Bedeutung von ESG-Anlagen

Wird ein Vermögenswert als nachhaltig bezeichnet, werden die zusätzlichen Anlagekriterien oft unter dem Akronym „ESG“ zusammengefasst, somit entsteht auch der Name der Anlagestrategie. Dieses Akronym steht für die finanzmarktrelevanten Nachhaltigkeitsaspekte Environmental, Social und Governance. Weiterhin werden auch Investitionen als nachhaltig bezeichnet, wenn sie nach globalen Rechtsnormen der Agenda 2030 oder dem Pariser Klimaabkommen ins Leben gerufen werden oder gezielt in nachhaltige Bereiche wie erneuerbare Energien investieren. Eine genauere Einstufung nachhaltiger Investments findet sich auch in der EU Taxonomie wieder, die eine zentrale Rolle für die nachhaltige Transformation der EU-weiten Finanzindustrie einnimmt.

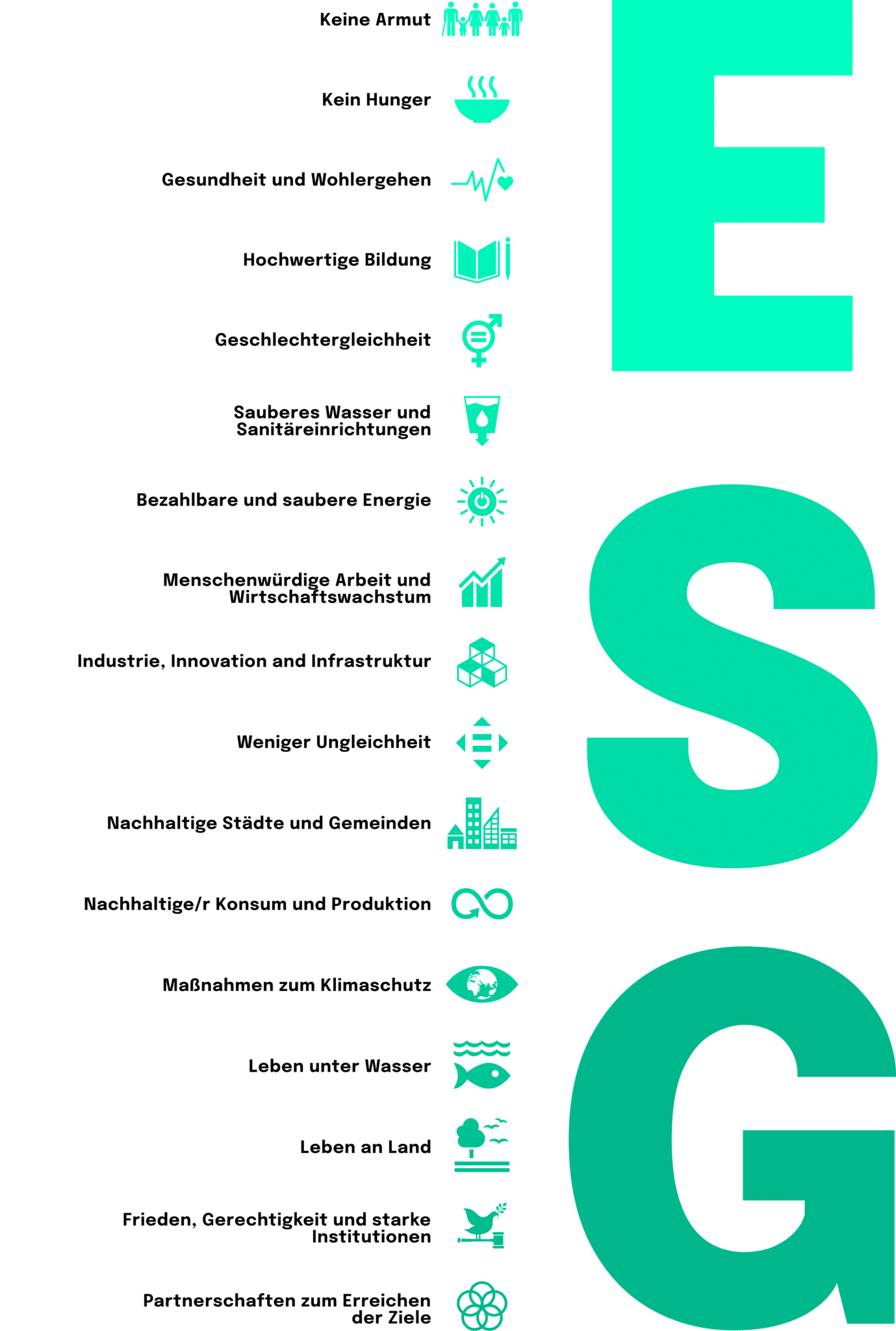

Ein wichtiger Schritt, um zu verstehen, wie ESG-Investitionen mehr Nachhaltigkeit fördern können, ist die Verknüpfung der SDGs mit den ESG-Kriterien. Mit der nachfolgenden Grafik zeigen wir nicht nur auf, was ESG eigentlich im Detail bedeutet, sondern wir verbinden die Kriterien mit den SDGs, die in der Agenda 2030 definiert wurden. Dank dieser Verknüpfung können Investoren und Finanzinstitute nachhaltige Projekte identifizieren, mit den neuesten gesetzlichen Anforderungen Schritt halten und die Finanzierung des European Green Deals bereitstellen.

ESG Investing als Performance Booster

Die potenzielle Performance von ESG-Anlagestrategien

ESG-Investing im Vergleich zu anderen Anlagestrategie

Wieso ist gerade ESG-Investing für VCs so interessant?

Mit den gerade beschriebenen Erkenntnissen lassen sich einige Ableitungen für Venture Capital Investor:innen (VC) herleiten. Somit muss sich ein VC nicht zwangsläufig von Anfang an auf die Unternehmen mit den niedrigsten ESG-Risiken beschränken oder nur in Unternehmen mit sehr hoher ESG-Konformität investieren. Da gerade VC Investor:innen einen größeren Einfluss auf die Führung, Leitung und das operative Geschäft des investierten Unternehmens haben, können sie Unternehmen zu ESG-Verbesserern machen und damit erhebliche Renditen erwirtschaften. Wenn sie das Unternehmen in eine an den ESG-Kriterien ausgerichtete Zukunft steuern können, hat das Unternehmen die Chance, den Markt zu schlagen, einen höheren ROI einzubringen und ESG-bezogene Unternehmensrisiken zu minimieren.

Das alles hört sich bisher einwandfrei an. Wir wollen aber genau deshalb auch nicht die negativen Seiten von ESG-Investing von der Hand weisen. Ein zentrales Problem der ESG-Scores zeigen wir deshalb in unserem nächsten Abschnitt auf.

Das Kernproblem der ESG-Ratings

Wie genau werden denn die oben genannten ESG-Ratings von Ratingagenturen wie MSCI und Sustainalytics bereitgestellt und berechnet? Im Gegensatz zu dem, was viele Menschen denken, haben die meisten Ratings nichts mit der tatsächlichen unternehmerischen Verantwortung zu tun, welche sich normalerweise auf ESG-Faktoren bezieht.

Stattdessen messen sie den Grad, in dem der wirtschaftliche Wert eines Unternehmens aufgrund von ESG-Faktoren gefährdet ist. Beispielsweise könnte ein Unternehmen eine bedeutende Emissionsquelle sein, aber dennoch eine ordentliche ESG-Bewertung erhalten, wenn die Ratingagentur der Ansicht ist, dass das umweltschädliche Verhalten gut gehandhabt wird oder den finanziellen Wert des Unternehmens nicht gefährdet.

Werden Unternehmen also gegen diese Risiken abgesichert, können sie dennoch einen guten ESG-Score von einer der Ratingagenturen erhalten. Das ist einer der Gründe, warum große Ölkonzerne wie Exxon und BP immer noch mit einem guten ESG-Rating bewertet sind. Weiterhin berücksichtigen die Ratingagenturen den zukünftigen Anspruch der Unternehmen, Gutes zu tun. Als Philip Morris erklärte, dass sie sich für eine rauchfreie Zukunft einsetzen, wurde ihr ESG-Rating erheblich angehoben. Ratingagenturen könnten diese Aussage als (zukünftige) Verringerung des regulatorischen Risikos wahrnehmen, obwohl die nächste Generation von Produkten weiterhin süchtig macht und natürlich der Gesellschaft und einzelnen Personen schadet.

Wir erkennen also deutlich, dass ESG-Investitionen und ESG-Ratings nicht frei von Problemen sind. Es bestehen Möglichkeiten für die Verbesserung der ESG-Investmentstrategie, die genutzt werden müssen, um die Finanzindustrie nachhaltiger zu machen. Es ist ein guter Anfang, dass die ESG-Anlagen finanziell rentabel ist, aber Investoren transparentere Informationen über die Nachhaltigkeit eines Unternehmens zur Verfügung haben, um die Wirkung ihrer Investments mit Nachhaltigkeitsfokus zu erhöhen. Insbesondere VCs können hier Verantwortung übernehmen und die nachhaltige Transformation der Finanzindustrie maßgeblich beeinflussen.

Mit den ersten sechs nachhaltigen Anlagestrategien und speziell dem Investing nach ESG-Kriterien ist die Innovationskraft der Finanzindustrie allerdings noch nicht beendet. Auch wir reden in diesem Artikel immer wieder von Impact und haben Impact Investing als siebte nachhaltige Investmentstrategie definiert.

Wie kommt Impact Investing ins Spiel?

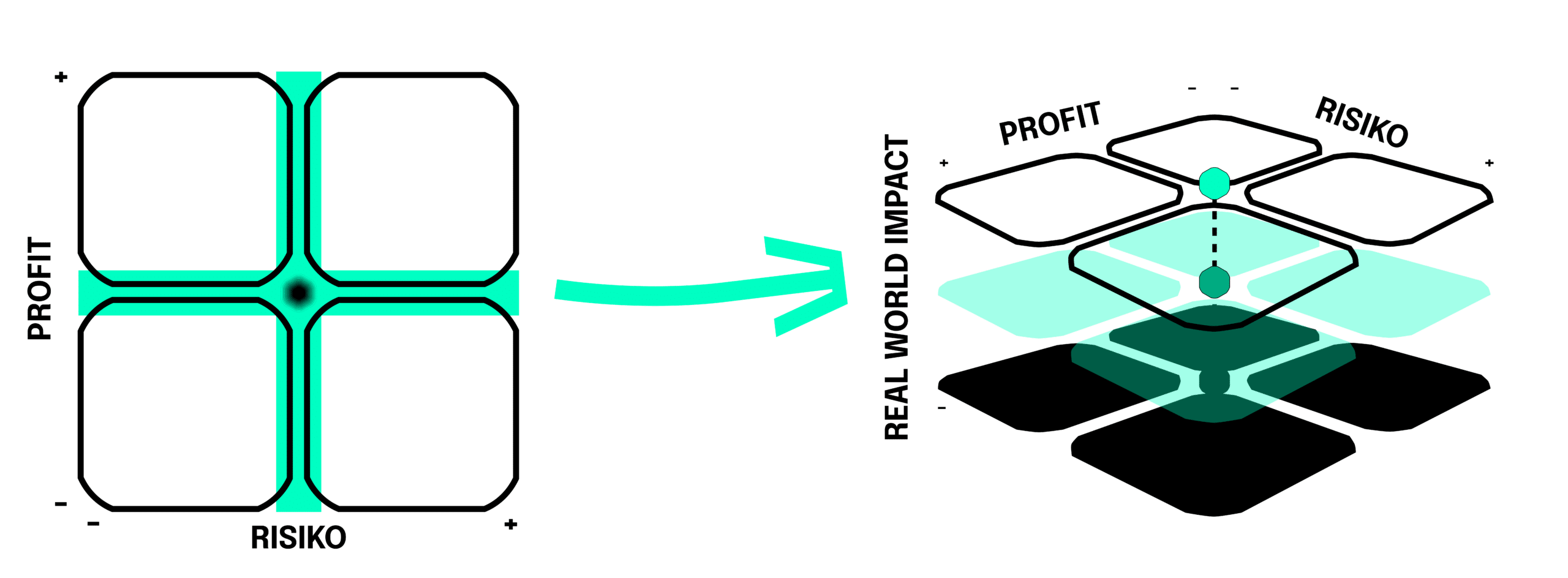

Warum genau ist Impact Investing als siebte und sinnvolle nachhaltige Investmentstrategie zu verstehen? Und welche Charakteristika hat diese Strategie, die den Unterschied zu den anderen Investmentstrategien ausmachen? Impact Investing kommt ins Spiel, um sich noch stärker auf die soziale Verantwortung von Unternehmen zu konzentrieren und um die ESG-Kriterien zu erweitert. Um die Grundidee zu verstehen, muss der Unterschied zwischen Impact Investing und ESG-Investing aufgezeigt werden.

Der Hauptunterschied zwischen ESG und Impact Investing besteht darin, dass Impact Investing viel stärker auf die positiven sozialen und ökologischen Ergebnisse des Anlageobjekts ausgerichtet ist. Dadurch wird die soziale Verantwortung von Unternehmen stärker in den Mittelpunkt gerückt und das Unternehmen als Corporate Citizen betrachtet. Die Grundidee ist, dass die nachhaltige Entwicklung unserer Gesellschaft ein soziales, wirtschaftliches und ökologisches Endergebnis erfordert. ESG-Anlagen mit ihren Kriterien konzentrieren sich mehr auf unmittelbare finanzielle Renditen und die Bewertung von Risiken, die in Verbindung zu ESG-Kriterien stehen. Impact Investing stellt die unmittelbaren Auswirkungen des Investitionsprojektes auf ESG-Kriterien für die Gesellschaft in den Vordergrund.

Deshalb zeichnet sich Impact Investing durch eine direkte Verbindung zwischen diesen wert- und ethikbasierten Prioritäten und dem Einsatz von Kapital und Einfluss der Investor:innen aus. Es wird letztlich mehr soziale Verantwortung auf die Investor:innen übertragen und unterstreicht die Bedeutung der sozialen Verantwortung von Unternehmen. Die Investor:innen müssen nicht nur über finanzielle Renditen berichten, sondern generieren auch messbare KPIs, die die positiven sozialen Auswirkungen der Investition nachverfolgen und Impact quantifizieren. Somit stellt diese Investmentstrategie eine neue Verantwortungsstufe für Finanzinstitutionen dar.

Durch die Fokussierung auf ethische und wertorientierte Anlagekriterien können langfristige finanzielle Renditen realisiert werden, da die Unternehmen, in die investiert wurde, ein nachhaltigeres, auch in finanzieller Hinsicht, Geschäft betreiben. Sie treffen nicht auf Unternehmensprobleme der mangelnden Diversität, eine schlechte soziale Verantwortung oder Greenwashing. Dadurch können diese Unternehmen vielen Skandalen und zukünftigen Problemen aus dem Weg gehen, was sich langfristig positiv auf den Return on Invest (ROI) auswirken kann. Die positive Außenwirkung der Investitionsobjekte überträgt sich im Umkehrschluss natürlich auch auf die Investor:innen und lassen diese, zurecht, in einem nachhaltigen Spotlight erscheinen.

Können ESG und Impact Investing Hand in Hand gehen?

Engagierte Impact-Mitarbeiter:innen

SDGs als Risikoframework

ESG-geführte Impactanalyse

SDGs als Richtlinie für zukünftige Kapitalallokation

Wenn Venture-Capital-Firmen die Trends in den verschiedenen SDGs genau verfolgen, eröffnen sich für sie neue Investitionsmöglichkeiten. Indem sie sich über nachhaltige, technologische und gesamtgesellschaftliche Trends und Entwicklungen auf dem neuesten Stand halten, bieten nachhaltigere Geschäftspraktiken, Produkte und Dienstleistungen neue Investmentchancen mit hohem Wachstumspotenzial.

Implementieren VCs ESG-Kriterien und richten ihre Anlageaktivitäten an nachhaltigen Entwicklungszielen und Kriterien für Impact Investing aus, können sich erhebliche finanziellen Vorteile einstellen, aber auch eine positive gesellschaftliche und ökologische Veränderung realisiert werden. Wir zeigen deutlich, dass Nachhaltigkeit und Return on Investment keine Konkurrenten sind, sondern Hand in Hand fungieren können, um der Gesellschaft zu dienen und den VCs und ihren Stakeholdern Vorteile zu bringen!

Clark, C., Lalit, H. & Rockefeller Asset Management. (2021, 8. Oktober). ESG Improvers: An Alpha Enhancing Factor. Rockefeller Asset Management. Abgerufen am 17. Mai 2022, von https://rcm.rockco.com/insights_item/esg-improvers-an-alpha-enhancing-factor/

Comaroff, J. & Comaroff, J. L. (2002). Privatizing the Millennium: New Protestant Ethics and Spirits of Capitalism In Africa, and elsewhere. Journal for the Study of Religion, 15(2). https://doi.org/10.4314/jsr.v15i2.6126

Egli, F. & Maule, S. (2020, 26. Mai). Missing in Action – The lack of ESG capacity at leading investors. E3G. Abgerufen am 17. Mai 2022, von https://www.e3g.org/publications/missing-in-action-the-lack-of-esg-capacity-at-leading-investors/

Gallardo-Vázquez, D., Barroso-Méndez, M., Pajuelo-Moreno, M. & Sánchez-Meca, J. (2019). Corporate Social Responsibility Disclosure and Performance: A Meta-Analytic Approach. Sustainability, 11(4), 1115. https://doi.org/10.3390/su11041115

Grim, D. M. & Berkowitz, D. B. (2020). ESG, SRI, and Impact Investing: A Primer for Decision-Making. The Journal of Impact and ESG Investing, 1(1), 47–65. https://doi.org/10.3905/jesg.2020.1.1.047

Groß, M. (2011). Handbuch Umweltsoziologie (2011. Aufl.). VS Verlag für Sozialwissenschaften.

GSI Alliance. (2019, 31. Dezember). Global Sustainable Investment Review. GSIA. Abgerufen am 17. Mai 2022, von https://www.gsi-alliance.org/

Khan, M., Serafeim, G. & Yoon, A. (2016). Corporate Sustainability: First Evidence on Materiality. The Accounting Review, 91(6), 1697–1724. https://doi.org/10.2308/accr-51383

López-Arceiz, F. J., Bellostas-Pérezgrueso, A. J. & Moneva, J. M. (2016). Evaluation of the Cultural Environment’s Impact on the Performance of the Socially Responsible Investment Funds. Journal of Business Ethics, 150(1), 259–278. https://doi.org/10.1007/s10551-016-3189-4

Lu, L. W. & Taylor, M. E. (2018). A study of the relationships among environmental performance, environmental disclosure, and financial performance. Asian Review of Accounting, 26(1), 107–130. https://doi.org/10.1108/ara-01-2016-0010

Milante, G. & Jang, S. (2016). Measuring Peacebuilding and Statebuilding in the New SDG Framework. Journal of Peacebuilding & Development, 11(1), 110–119. https://doi.org/10.1080/15423166.2016.1150690

Murray, D., Bilski, B., Verkerk, M., (Ch.), B. H. V. D., Peres, S., der Veer, V. J., Cortese, D. A., Bolkestein, F., Noseworthy, J. H. & Klink, A. (2014). Breakthrough: From Innovation to Impact. The Owls Foundation.

Parker, F. J. (2021). Achieving Goals While Making an Impact: Balancing Financial Goals with Impact Investing. The Journal of Impact and ESG Investing, 1(3), 27–38. https://doi.org/10.3905/jesg.2021.1.014

Puaschunder, J. M. (2016). On the Emergence, Current State and Future Perspectives of Socially Responsible Investment (Sri). SSRN Electronic Journal. https://doi.org/10.2139/ssrn.2720686

Stolz, D. (2013). Nachhaltiges Kalkül. Univ.-Bibliothek Frankfurt am Main.

Taparia, H. (2021, 14. Juli). The World May Be Better Off Without ESG Investing (SSIR). SSIR. Abgerufen am 17. Mai 2022, von https://ssir.org/articles/entry/the_world_may_be_better_off_without_esg_investing

The Global Impact Investing Network. (2017, 17. Mai). Annual Impact Investor Survey 2017. The GIIN. Abgerufen am 17. Mai 2022, von https://thegiin.org/research/publication/annualsurvey2017

Uzsoki, D. (2020, 3. August). Sustainable Investing: Shaping the future of finance. International Institute for Sustainable Development. Abgerufen am 17. Mai 2022, von https://www.iisd.org/publications/report/sustainable-investing-shaping-future-finance

van Duuren, E., Plantinga, A. & Scholtens, B. (2015). ESG Integration and the Investment Management Process: Fundamental Investing Reinvented. Journal of Business Ethics, 138(3), 525–533. https://doi.org/10.1007/s10551-015-2610-8

- Geschäftsführer neosfer

Lorem ipsum dolor sit amet, consetetur sadipscing elitr, sed diam nonumy eirmod tempor invidunt ut labore et dolore magna aliquyam erat, sed diam voluptua. At vero eos et accusam et justo duo dolores et ea rebum. Stet clita kasd gubergren, no sea takimata sanctus est Lorem ipsum dolor sit amet. Lorem ipsum dolor sit amet,

These might interesst you

Further News

neosfer GmbH

Eschersheimer Landstr 6

60322 Frankfurt am Main

Teil der Commerzbank Gruppe

+49 69 71 91 38 7 – 0 info@neosfer.de presse@neosfer.de bewerbung@neosfer.de