20min Lesezeit

Die Rolle der Regierungen bei der Ermöglichung von Impact Investing

Die von der UNO verabschiedeten SDGs, die einen Aufruf zum Handeln für einen positiven Wandel darstellen, haben eine neue Welle von Investitionen im Finanzsektor ausgelöst. Indem sie eine neue Perspektive für die Bewertung des wahren Impacts von Investitionen eröffneten, machten die SDGs Impact Investing, das einst als Nische galt, zu einer weithin akzeptierten Anlagestrategie. Denn gerade Impact Investing kann positive finanzielle Erträge erbringen und gleichzeitig messbare positive Auswirkungen auf Umwelt und Gesellschaft generieren. Gleichzeitig erfordern die ehrgeizigen Ziele, die der Agenda 2030 zugrunde liegen, weiterhin erhebliche finanzielle Investitionen. Vor allem angesichts der geschätzten Financing Gap von derzeit 2,5 Billionen Dollar (allein für die Entwicklungsländer) ist die Mobilisierung von Privatkapital wichtiger denn je. Impact Investing spielt eine einzigartige Rolle bei der Mobilisierung dieses Kapitals. Folglich gibt es einen offensichtlichen Draht, der die SDGs und ihre Verwirklichung mit Hilfe von Impact Investment verbindet.

Auch die Europäische Union (EU) spielt eine aktive Rolle bei dem Versuch, die auf die SDG ausgerichtete Finanzwirtschaft zu stärken. Die EU hat mit der Taxonomie einen Rahmen vorgelegt, mit dem es gelingen soll, die nachhaltigen Investitionen in der EU zu steigern. Dieses System – eingebettet in den Rahmen des Europäischen Green Deal und des Aktionsplans zur Finanzierung nachhaltigen Wachstums – legt ein Klassifizierungssystem fest, das bestimmt, welche Energiequellen für Investitionszwecke als grün bezeichnet werden können. Industrien, die weniger umweltschädlich sind, werden dann als nachhaltig eingestuft und erhalten je nach ihrer Nachhaltigkeitsbewertung Zugang zu einer bestimmten Behandlung durch Banken oder Investoren. Es gibt jedoch auch größere Debatten darüber, welche Aktivitäten als „grün“ eingestuft werden. Die vorgeschlagene Aufnahme bestimmter Nuklear- und Gasaktivitäten in die Liste der offiziell genehmigten „grünen“ Investitionen der Europäischen Union soll ab 2023 in Kraft treten, nachdem ein Versuch, dies zu verhindern, im Europäischen Parlament gescheitert war. Dies steht im Kontext eines umfassenderen Problems bei der Ermöglichung einer an den SDGs ausgerichteten Finanzierung und der Schließung der SDG Financing Gap. Regulierungsbehörden und Regierungen auf der ganzen Welt müssen die einzelnen Vorschriften und Rahmenwerke aufeinander abstimmen, die Transparenz und Rechenschaftspflicht erhöhen und die Vorschriften leichter verständlich und umsetzbar machen.

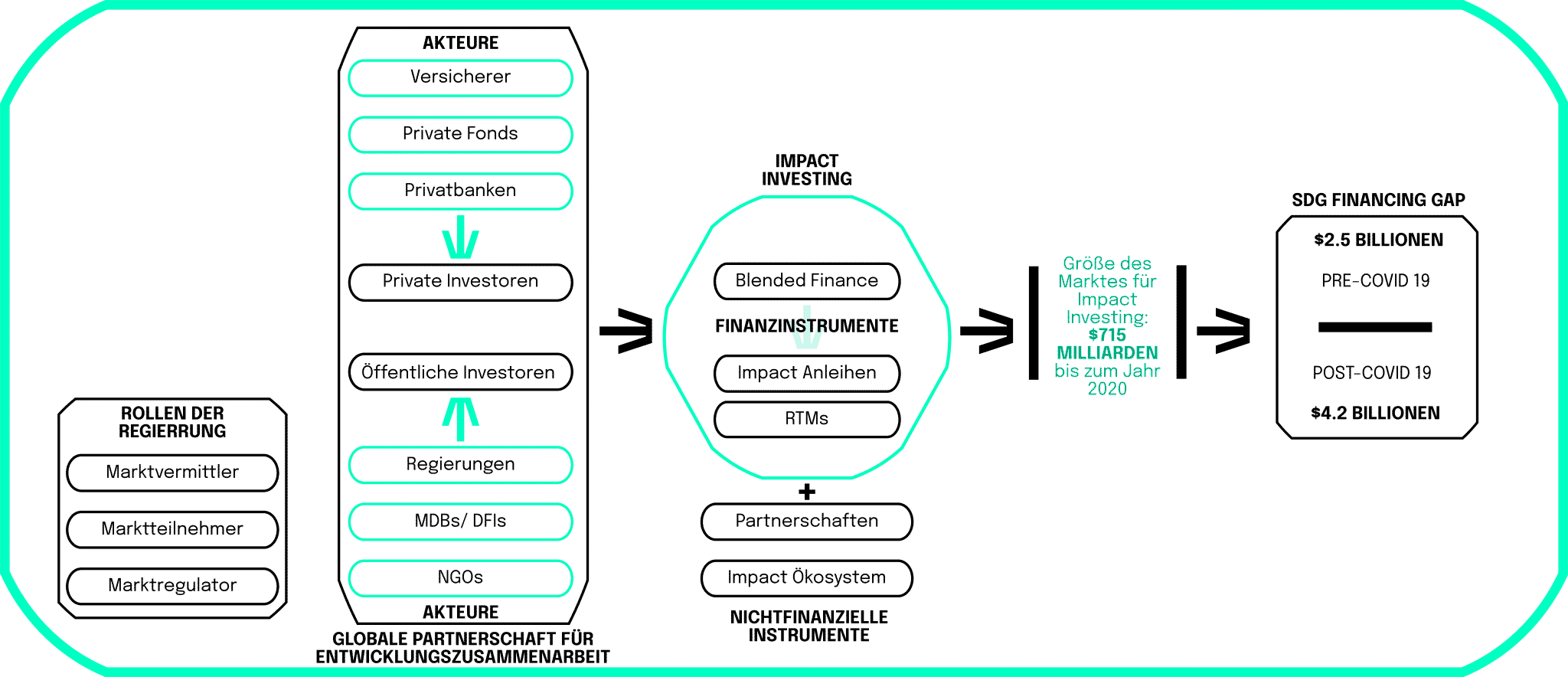

Angetrieben von Anleger:innen, die nicht nur von finanziellen Erträgen geleitet werden, sondern auch entschlossen sind, positive soziale und ökologische Veränderungen herbeizuführen, hat sich Impact Investing zu einer schnell wachsenden Initiative entwickelt. Der International Finance Corporation (IFC)-Bericht schätzt, dass der globale Markt für Impact-Investitionen im Jahr 2020 ein Volumen von 2,3 Billionen US-Dollar erreicht hat. In der Zeit bis 2020 wurden die weltweiten Impact-Investitionen im Jahr 2018 auf einen Wert von 512 Milliarden US-Dollar geschätzt. Der Vergleich der Marktgrößen spiegelt einen erheblichen Anstieg der Investitionsintensität innerhalb des Impact-Investing-Ökosystems in nur zwei Jahren wider. Um jedoch das Ausmaß und die Wirksamkeit von Impact Investing weltweit noch weiter zu steigern und den Beitrag zur globalen Ausrichtung auf die SDGs zu maximieren, muss dieser innovative Investitionszweig von den Regierungen unterstützt werden. Die Regierungen der Welt können hier mit drei Rollen in den entscheidenden Märkten und Systemen auftreten.

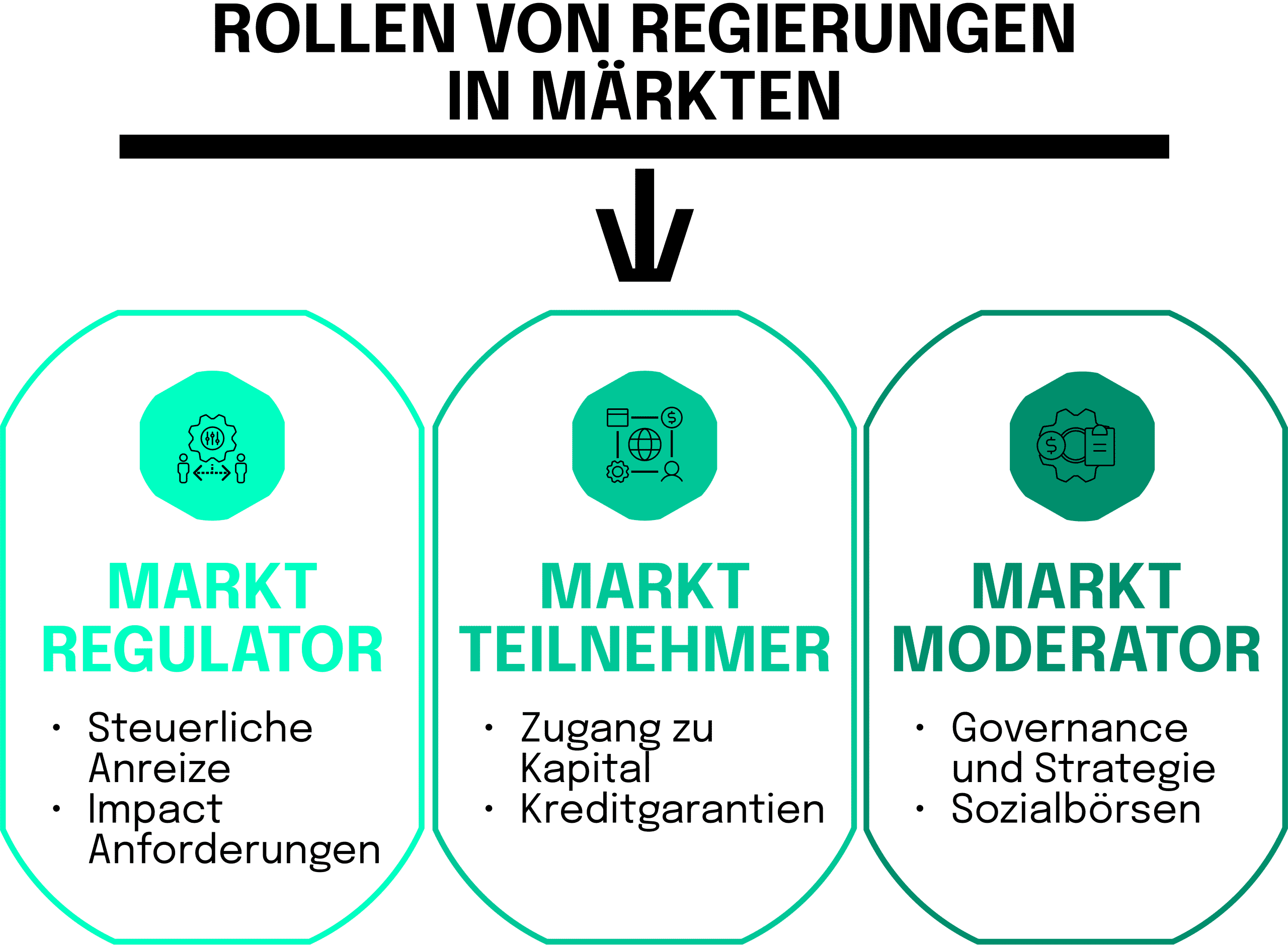

In ihrem Streben nach effektiveren politischen Ergebnissen für eine nachhaltige, integrative Wirtschaft übernehmen die Regierungen die Aufgabe, als Katalysator in der Impact Economy zu fungieren. Um ein günstigeres Umfeld für Impact Investing zu schaffen, können die Regierungen drei unterstützende Rollen einnehmen, nämlich als Marktförderer, Regulierer und Teilnehmer. Durch diese Rollen können die Regierungen die Nachfrage nach Impact stärken, das Kapitalangebot erhöhen und die Marktintermediäre unterstützen.

Als Marktförderer können Regierungen das Wachstum von Impact-Ökosystemen unterstützen, indem sie Governance-Gremien, -Systeme und -Plattformen einrichten, die es anderen Akteuren der Impact-Investment-Märkte gestatten, effizienter zu existieren. Im Jahr 2018 unterstützte die ESCAP (Wirtschafts- und Sozialkommission der Vereinten Nationen für Asien und den Pazifik) die Einrichtung des nationalen Beratungsgremiums für Impact Investment in Bangladesch. Diese spezielle Einheit innerhalb der nationalen Regierung wurde mit dem Ziel eingerichtet, die strategische Richtung für die Entwicklung des Impact-Investment-Ökosystems in dem Land vorzugeben. In der Zwischenzeit hat die indische Regierung ihre Bemühungen auf die Umsetzung eines neuartigen Konzepts der Sozialbörse konzentriert, die dem privaten und gemeinnützigen Sektor dienen soll, indem sie ihnen mehr Kapital zuführt. Diese ehrgeizige Initiative zielt darauf ab, eine digitale Plattform einzurichten, die den Verbindungsprozess zwischen Impact-Investor:innen und Sozialunternehmen, die Kapital aufnehmen wollen, zu erleichtert. Die Regierungen haben das Potenzial, eine Reihe von nützlichen politischen Instrumenten zu entwickeln und umzusetzen, die die Kapazitäten und die Investitionsbereitschaft von Impact-Unternehmen verbessern, potenzielle Impact-Unternehmer:innen ausbilden und ermutigen und das für solche Unternehmer verfügbare Kapital erhöhen könnten, unsere zwei Beispiele deutlich zeigen.

Die Regulierungsmacht der Regierung kann genutzt werden, um neue Vorschriften und Impact-Anforderungen festzulegen, die Anreize für Impact-Investitionen schaffen. Beispielsweise hat die thailändische Regierung mit Unterstützung der ESCAP solche Anreize in Form eines Rechtsrahmens eingeführt, um das Ökosystem für Impact-Investitionen im ganzen Land zu stimulieren und gemeinnützige Unternehmen zu fördern. Das königliche Dekret zur Steuerbefreiung, das 2016 verabschiedet wurde, diente als einer der finanziellen Anreize sowohl für solche Unternehmen als auch für die Organisationen, die in sie investieren. Einer der wichtigsten Punkte des Dekrets besagt, dass Firmen, die in Sozialunternehmen investieren oder an diese spenden, nun zu 100 % von der Körperschaftssteuer befreit werden können. In der Zwischenzeit hat die Vereinigung der Banken gemeinsam mit der Nationalbank von Kambodscha und dem Umweltministerium eine Initiative veröffentlicht, die vorgeschriebene Schutzmaßnahmen und Risikomanagementstandards für die vom Privatsektor verursachten sozialen und ökologischen Auswirkungen enthält.

Und schließlich können Regierungen selbst an den Märkten teilnehmen, indem sie Zugang zu Kapital gewähren, um neben privaten Investor:innen zu investieren. Es gibt nur wenige staatlich unterstützte Impact-Investment-Fonds, aber ein Beispiel, das die ESCAP unterstützt hat, ist Startup Bangladesh Limited, der einzige von der Regierung Bangladeschs gesponserte Risikokapitalfonds. Der Fonds hat eine integrative und nachhaltige Dimension integriert, indem er unterrepräsentierte Technologiegruppen fördert und in Startups investiert, die die Erreichung der SDGs unterstützen können. Der Fonds bietet Investitionen in Form von Eigenkapital, wandelbaren Schuldtiteln und Zuschüssen in Startups in der Pre-Seed-, Seed- und Wachstumsphase.

Diese Gesetze und Initiativen ermutigen die betreffenden Akteur:innen, indem sie Impact-Unternehmen rechtlich anerkennen und steuerliche und andere Anreize bieten. Einige Regierungen geben auch Standards für die Messung der Auswirkungen und die Berichterstattung vor. Regierungen können dazu beitragen, Herausforderungen zu überwinden und das weitere Wachstum des Impact-Investment-Sektors zu unterstützen. Indem sie förderliche Rahmenbedingungen, angemessene rechtliche Strukturen oder die richtigen Anreize schaffen, können sie auch dazu beitragen, das dringend benötigte Impact-Kapital in soziale Problembereiche zu lenken, die auf ihrer Entwicklungsagenda höchste Priorität haben.

Globale Partnerschaft für wirksame Entwicklungszusammenarbeit

Wenn man über den Weg zu einer erfolgreichen Entwicklungsagenda spricht, kommt man nicht an inklusiven globalen Partnerschaften vorbei. Eine starke internationale Zusammenarbeit ist das Fundament, auf dem die Werte und Grundsätze der SDG-Ausrichtung aufgebaut sind. Die erheblichen wirtschaftlichen und menschlichen Auswirkungen der COVID-19-Pandemie unterstreichen diese Aussage. Die globale Krise hat die Verflechtung und gegenseitige Abhängigkeit der Länder und Nationen auf der ganzen Welt noch verstärkt. Ebenso scheinen die Entwicklungsländer angesichts solcher Widrigkeiten am anfälligsten zu sein, da ihnen die inländischen Ressourcen und der steuerliche Spielraum zur Finanzierung angemessener Reaktions- und Wiederherstellungsmaßnahmen fehlen.

Die SDGs unterstreichen die Bedeutung des Übergangs zum ökologischen Net Zero, der wiederum die Entwicklung und Umsetzung naturbasierter Lösungen (NbS) und anderer ökosystembasierter Ansätze erfordert. Wälder sind ein hervorragendes Beispiel für NbS. Sie beherbergen 80 % der weltweiten Artenvielfalt auf dem Land und sorgen für saubere Luft und sauberes Wasser, schützen vor Erosion und Erdrutschen und tragen zur Klimaregulierung bei, indem sie CO₂ aus der Atmosphäre entfernen. Wenn wir die Abholzung und die Degradierung der Wälder, die für rund 13 % der weltweiten CO₂-Emissionen verantwortlich sind, verhindern und stattdessen in die Wiederaufforstung investieren, könnten wir die CO₂-Emissionen erheblich reduzieren und gleichzeitig die schlimmsten Auswirkungen der globalen Erwärmung abwenden.

Abgesehen von der Eindämmung des Klimawandels bringt der Übergang zu NbS als Weg zur Erreichung der Net-Zero-Ziele viele weitere Vorteile mit sich. Die Sicherung der biologischen Vielfalt, die Bereitstellung von Trinkwasser, die Verbesserung von Geschäfts- und Beschäftigungsmöglichkeiten und die Förderung der Gleichstellung der Geschlechter sind nur einige davon. Dem G20-Bericht zufolge haben die G20-Länder bis 2020 schätzungsweise 120 Milliarden Dollar in NbS investiert. Um die globalen Net-Zero-Ziele bis 2050 zu erreichen, müssen diese Investitionen jedoch um das Vierfache steigen. Insgesamt sind weltweit jährliche Investitionen in Höhe von 536 Mrd. USD erforderlich, wobei die G20-Länder etwa 40 % dieses Gesamtbetrags aufbringen müssten.

Die Diskrepanz bei den NbS-Ausgaben zwischen G20- und Nicht-G20-Ländern wird durch den Mangel an fiskalischem Spielraum und Zugang zu globalen Finanzmitteln verursacht, der die Nicht-G20-Länder daran hindert, ausreichende Investitionen zu tätigen. Obwohl die Nicht-G20-Länder schätzungsweise nur 20 % zum weltweiten BIP beitragen, benötigen diese Regionen 58 % des gesamten jährlichen NbS-Investitionsbedarfs, um die Net-Zero-Ziele zu erreichen. Während die G20-Länder über die notwendigen Ressourcen verfügen, um die NbS-Ausgabenziele zu erreichen, erweisen sich die Investitionen in Nicht-G20-Ländern als kosteneffizienter. So sind insbesondere die Kosten für die Landumwandlung pro Hektar in den G20-Ländern deutlich höher als in der Gruppe der Nicht-G20-Länder. Diese positiven Aspekte sind eine gute Nachricht für die Ermöglichung von NbS-Ausgabenzielen, da niedrigere Fixkosten für Investitionen die Möglichkeit erhöhen, positive Renditen aus diesen Investitionen zu erzielen, was letztlich zur Überbrückung der bestehenden SDG Financing Gap beiträgt.

Um die Herausforderungen zu bewältigen, die derzeit die Nicht-G20-Länder daran hindern, ausreichende NbS-Investitionen zu tätigen, müssen alle Regierungen ihre wirtschaftlichen Wiederaufbaupläne nach der Pandemie mit der globalen Agenda für die SDGs abstimmen. Ein wichtiger Bestandteil dieser Anpassung ist die Neuausrichtung der Steuerpolitik und der Handelszölle, um die finanziellen Mittel für NbS zu mobilisieren.

Die G20-Länder spielen auch eine entscheidende Rolle bei der Unterstützung der Entwicklungsländer mit niedrigem Einkommen, wenn es darum geht, ihre Ressourcen zu mobilisieren, um die Net-Zero-Ziele zu erreichen. Vom öffentlichen Sektor, einschließlich der Entwicklungsfinanzierer, wird erwartet, dass sie zu diesem Prozess beitragen, indem Schlüsselkapital für die Bemühungen um Naturschutz und Wiederherstellung bereitstellt werden. Zu den Mitteln einer solchen Unterstützung gehören die Förderung von Leistungsgarantien für die Natur und die Bereitstellung von Krediten. Weiterhin ist es ein wesentlicher Schritt zur Stärkung der Investitionsanreize in den NbS, die Natur in den Mittelpunkt der Umstellung von Wirtschaft, Handel und Unternehmen zu stellen. Der derzeitige Investitionsfluss in NbS unter Führung des Privatsektors beläuft sich auf 14 Mrd. USD, was nur 11 % der jährlichen Gesamtausgaben der G20 entspricht. Dieser Umstand deutet darauf hin, dass NbS hauptsächlich als ein Thema des Naturschutzes wahrgenommen werden. Die Verantwortung, mehr Investitionen des Privatsektors anzuregen, liegt bei den Regierungen der G20-Länder, da sie die katalytische Kraft haben, stabilere und vorhersehbare Einnahmen aus ökosystemorientierten Ansätzen zu schaffen.

Die Natural Climate Solutions Alliance (NCSA) hat es sich zur Aufgabe gemacht, naturfreundliche und kosteneffiziente Klimaschutzmaßnahmen zu fördern. Sie fungiert als NSC (Nature Climate Solution) Investment Accelerator und als Forum für den Wissensaustausch und den Aufbau technischer Kapazitäten, um sicherzustellen, dass naturbasierte Lösungen ihr volles Potenzial entfalten.

Der Joint SDG Fund ist eine weitere Initiative, die zeigt, wie eine globale Partnerschaft Fortschritte auf dem Weg zur Agenda 2030 erleichtern kann. Diese Welle von Finanzierungsstrategien zielt darauf ab, die SDG-Investitionen zu erhöhen, indem das Finanzierungsökosystem für die SDGs gestärkt, strategische Investitionen katalysiert und öffentliches und privates Kapital verfügbar gemacht werden. Mit dem Start von 79 gemeinsamen SDG-Finanzierungsprogrammen hat der Fonds ein Instrument eingeführt, das die Umsetzung der Addis Abeba Action Agenda (AAAA) auf Länderebene unterstützt. Das Programm, das als Integrierter Nationaler Finanzierungsrahmen (INFF) bezeichnet wird, legt das gesamte Portfolio inländischer und internationaler öffentlicher und privater Finanzierungsquellen dar und ermöglicht es den Ländern, eine Strategie zu entwickeln, die darauf abzielt, Investitionen zu steigern, Risiken zu bewältigen und die Prioritäten der nachhaltigen Entwicklung auf der Grundlage ihrer jeweiligen nationalen Strategie für nachhaltige Entwicklung zu erreichen. Der Joint SDG Fund stärkt auch das gemischte Investitionsportfolio, um bei der Mobilisierung von Kapital für die SDGs schrittweise eine größere Größenordnung zu erreichen. Aus der Portfolioübersicht geht hervor, dass im Jahr 2021 durch die katalytischen Zuschüsse, die zu De-Risking- und technischen Unterstützungslösungen anregten, Mittel in Höhe von 1,45 Mrd. USD freigesetzt wurden. Der gemeinsame Fonds konzentriert sich auf vier Hauptbereiche, nämlich die blaue Wirtschaft, soziale Auswirkungen, Lebensmittelsysteme und Landwirtschaft sowie Energie und Klimapolitik.

Neue Wege zur Finanzierung der SDGs und zur Deckung der Financing Gap

Friends of Europe, ein in Brüssel ansässiger, gemeinnütziger Think-Tank für politische Analysen und Debatten in der Europäischen Union, veranstaltete im Februar 2022 eine Konferenz, auf der die Mitglieder die Diskussion über die Rolle der Entwicklungszusammenarbeit weiter vertieften. In der Diskussion wurde die Notwendigkeit neuer Partnerschaftsmodelle zwischen Entwicklungspartnern und privaten Investoren hervorgehoben und die zunehmend wichtige Rolle innovativer Finanzinstrumente unterstrichen.

Eines dieser Instrumente wurde 2018 von der Europäischen Investitionsbank (EIB) eingeführt. Die EIB emittiert Sustainability Awareness Bonds (SABs) als Ergänzung zu den bereits bestehenden Climate Awareness Bonds mit der Absicht, die Wirkung über die ökologische Nachhaltigkeit und den Klimaschutz hinaus zu erweitern. Indem sie ihren Ansatz ausweitet, um das gesamte Spektrum der Nachhaltigkeit abzudecken, hat die EIB sichergestellt, dass die neu eingeführten SABs mit den Green Bond Principles, den Social Bond Principles und den Sustainability Bond Guidelines der International Capital Market Association (ICMA) übereinstimmen. Die Emission umfassenderer Anleihen fällt auch unter die Strategie der Climate Bank 2021–2025, der die Ziele der EIB-Gruppe zur Erhöhung des Anteils der Finanzierungen für Klimaschutz und ökologische Nachhaltigkeit in Übereinstimmung mit den EU-Taxonomievorschriften beschreibt.

Ebenso begann die britische NatWest vor dem Hintergrund des im Jahr 2020 veröffentlichten SAB-Rahmens, den Sterling-Markt auf Emissionsmöglichkeiten für die EIB zu beobachten. Nachdem das Team der NatWest einen deutlichen Anstieg des Interesses, insbesondere vonseiten der Zentralbanken, festgestellt hatte, empfahl es der EIB die Emission einer ersten Pfund-Sterling-Anleihe mit Nachhaltigkeitsaspekten. Die Einführung dieses neuartigen Finanzinstruments auf dem Pfund Sterling-Markt bot eine hervorragende Diversifizierungsmöglichkeit für internationale Portfolios.

Diese nachhaltigen Anleihen stehen im Einklang mit größeren Finanzinstrumenten, die unter dem Oberbegriff „Blended Finance“ zusammengeführt werden. Viele der Bereiche, in denen private Investitionen erhebliche Auswirkungen haben könnten, werden von privaten Kapitalgebern als zu riskant angesehen. Blended Finance hat sich als eines der Instrumente zur Bewältigung von Risiken und zur Förderung privater Investitionen etabliert, die das Leben der Menschen verändern und zur Realisierung der SDGs beitragen können. Der Blended Finance Operations Report der IFC unterstreicht die Bedeutung von Blended-Finance-Instrumenten für die Erreichung der SDGs. Die Mobilisierung kommerzieller Investitionen auf Portfolioebene kann ein wirksames Mittel sein, um den Bedürfnissen von Kleinkreditnehmern in Entwicklungsländern gerecht zu werden. Risikotransfermechanismen (RTM) können ein wirksames Finanzinstrument zu diesem Zweck sein. Die IEG stellte fest, dass das Blended-Finance-Instrument dazu beiträgt, risikoreiche Projekte in Gang zu setzen, die das Potenzial haben, positive, messbare soziale und ökologische Auswirkungen in Gegenden mit großem Bedarf zu erzeugen. Zu diesen potenziell transformativen Wirkungen gehören mehr hochwertige Arbeitsplätze, bessere und kostengünstigere Kernprodukte und Dienstleistungen für die Verbraucher, ein dynamischer Markt, der Innovation und Unternehmergeist fördern kann, eine erhebliche Verringerung der Treibhausgasemissionen und eine finanzielle Rendite. Diese Wirkungen könnten sonst nicht erzielt werden, da die Investitionsprojekte für private Investoren als zu riskant eingestuft werden.

Zum besseren Verständnis von Blended Finance und der Frage, wie dieses Instrumentarium die erforderliche Wirkung erzielen kann, wollen wir kurz auf die wichtigsten Risiken eingehen, die diese wirkungsvollen Projekte für Investor:innen unattraktiv machen. Einige Risiken für entwicklungsorientierte Investitionen des Privatsektors stehen im Zusammenhang mit der zeit- und budgetkonformen Durchführung eines Projekts. Überdies verursachen Probleme in der Lieferkette und instabile rechtliche und staatliche Rahmenbedingungen die Projekte zu einem riskanten Unterfangen. Bei privatwirtschaftlichen Projekten wird eine Rendite angestrebt, die dem Risiko angemessen ist. Das bedeutet, dass die Geldgeber:innen oft eine Risikoprämie für die Finanzierung des Projekts verlangen, was das Vorhaben anfällig für externe Schocks macht oder eine Einschränkung des Projektumfangs erforderlich machen kann, sodass der Nutzen, der sich aus einem optimalen Umfang ergeben hätte, nicht maximiert wird.

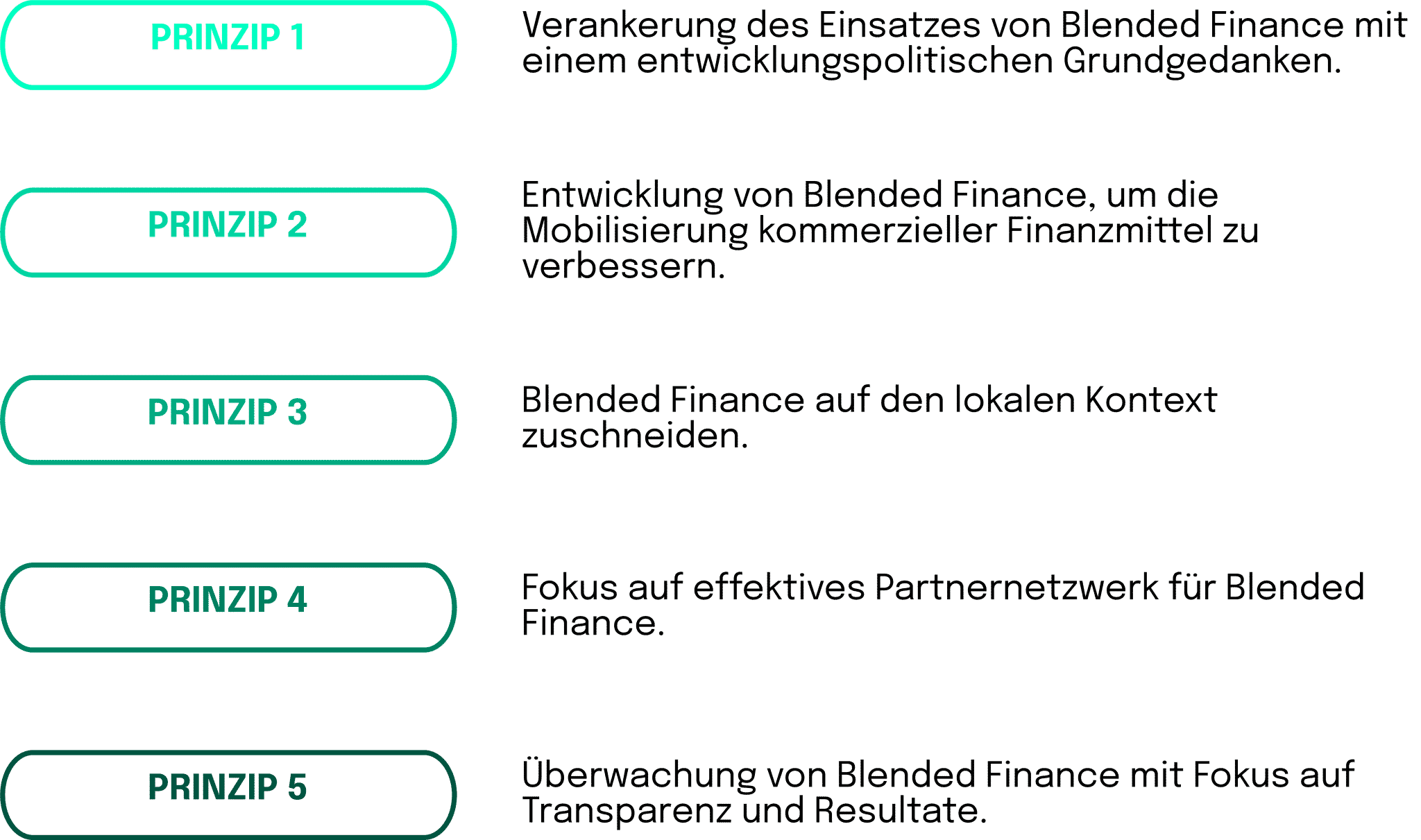

Wie funktioniert Blended Finance nun eigentlich? Blended Finance kombiniert zinsgünstige Finanzierungen, d. h. Darlehen, die zu großzügigeren Bedingungen als marktübliche Kredite vergeben werden, mit kommerziellen Finanzierungen. Die International Finance Corporation führt Blended-Finance-Operationen in Partnerschaft mit anderen Geldgebern durch. Die von den Gläubigern unterstützte konzessionäre Finanzierung wird mit den regulären Investitionen der IFC und von kommerziellen Investoren kombiniert. Auf diese Weise wird ein Teil des Risikos von privaten Investor:innen genommen, während die Flexibilität des privaten Marktes erhalten bleibt. Dies lässt die Darlehen für private Investor:innen attraktiv erscheinen, da das systematische Risiko des Darlehens durch die IFC gesenkt wird, was zu niedrigeren erforderlichen Risikoprämien führt. Im Gegenzug machen diese niedrigeren Risikoprämien die Darlehen für den Kreditnehmer:innen billiger. Letztlich steht mehr Geld für die Finanzierung riskanter, aber wirkungsvoller Projekte in Entwicklungsländern zur Verfügung. Damit dies funktioniert, hat die OECD fünf Leitlinien entwickelt, um Blended Finance als ein wichtiges Instrument zur Förderung von mehr kommerziellen Finanzmitteln und deren Einsatz für die SDGs zu etablieren. Diese fünf Leitlinien sind in der nachstehenden Grafik zu finden.

Die Zukunft der SDGs

Die Beispiele in diesem Artikel zeigen, wie wichtig Partnerschaften, gemeinsame Ressourcen und globale Zusammenarbeit sind, wenn es darum geht, Herausforderungen auf globaler Ebene zu bewältigen. Um das Potenzial der SDG-Ausrichtung weiterzunutzen, müssen die Regierungen weiterhin innovative Strategien umsetzen, die Ökosysteme für Impact Investing ermöglichen und entsprechend Anreize bieten. Die Politikgestaltung für diese zukunftsweisenden Initiativen steckt derzeit allerdings noch in den Kinderschuhen. Deshalb sollte der Bewertung der Wirkungskraft dieser Initiativen Vorrang eingeräumt werden, um die effektivsten Lösungen auf der Grundlage des Kontexts und der Reichweite der verschiedenen Regionen zu ermitteln. Der neu entstehende Bereich der innovativen Finanzierung für die SDGs muss durch kontinuierliche politische Innovation und Verstärkung gestützt werden.

Außerdem drängt die Realität nach der Pandemie Regierungen und Investor:innen dazu, diese Innovationen an der Schnittstelle von Technologie und Finanzen zu unterstützen. Kontinuierliche Investitionen in die digitale Wirtschaft sind erforderlich, da sie eine entscheidende Rolle bei der Schaffung eines multilateralen Fintech-Ökosystems für integrative Finanzen und Investitionen spielen. In dem Maße, wie die Welt zunehmend digitaler wird, werden KI-basierte Technologien zunehmend als Lösung für potenzielle Lücken bei der Ermöglichung einer nachhaltigen Entwicklung im Hinblick auf Transparenz, Sicherheit und ethische Standards entdeckt. Das Aufkommen von KI beeinflusst immer mehr Bereiche, doch wenn es um ihren Einfluss auf die 2030-Agenda geht, gibt es einige besondere Verbindungen zwischen KI und den SDGs. Untersuchungen zur Innovationsagenda für emissionsfreie europäische Städte haben ergeben, dass KI intelligente und CO₂-arme Städte ermöglichen kann, die eine Reihe miteinander verbundener Technologien wie autonome Elektrofahrzeuge und intelligente Geräte umfassen. Gleichzeitig hat eine andere Studie zum Thema Digitalisierung und Energie gezeigt, dass KI auch dazu beitragen kann, variable erneuerbare Energien zu integrieren, indem sie intelligente Netze ermöglicht. Weitere gesellschaftliche und wirtschaftliche Ergebnisse im Kontext des Einflusses der KI zeigen, dass sie dazu verhelfen kann, Quellen von Ungleichheit und Konflikten zu identifizieren und diese Ungleichheiten potenziell zu verringern. Zum Beispiel durch den Einsatz von Simulationen, um zu bewerten, wie virtuelle Gesellschaften auf Veränderungen reagieren könnten.

Die ehrgeizigen Ziele der SDGs zu erreichen, bedeutet nicht nur Nachhaltigkeit und Resilienz, sondern auch eine stärkere Betonung von Inklusivität, Gleichheit und Gerechtigkeit. Während alle Ziele der Agenda 2030 miteinander verknüpft und voneinander abhängig sind, wurde in diesem Artikel bereits die entscheidende Rolle des Privatsektors bei der Erreichung dieser Ziele hervorgehoben. Wobei die UN betonen, dass Unternehmen nur dann erfolgreich sein können, wenn es den Menschen und dem Planeten gut geht. Der vom UN Global Compact erstellte praktische Leitfaden für Unternehmen zeigt auf, wie die SDGs als Vorlage für eine neue Art des Wirtschaftens genutzt werden können.

Investitionen in SDGs - was ist der mögliche Outcome?

Was ist das potenzielle Resultat beim Abbau der SDG Financing Gap? Die Ergebnisse können sehr viel weitreichendere Auswirkungen haben als nur ökologische und soziale Aspekte.

Wir werden die potenziellen Vorteile der Reduzierung der SDG Financing Gap am Beispiel von SDG 5 aufzeigen, das die Gleichstellung der Geschlechter und die Stärkung aller Frauen zum Ziel hat. Frauen zu fördern bedeutet, die Gleichstellung aller zu fördern, wie auch die Ergebnisse der McKinsey-Studie zeigen, die besagt, dass das, was gut für die Gleichstellung der Geschlechter ist, auch gut für die Wirtschaft und die Gesellschaft ist. Ihre Studie ergab, dass Maßnahmen zur Förderung der Gleichstellung der Geschlechter das globale BIP bis 2030 um beeindruckende 13 Billionen Dollar steigern könnten. Das fünfte Entwicklungsziel wird als entscheidend für eine erfolgreiche Unternehmensstrategie angesehen, da der Zusammenhang zwischen der Gleichstellung der Geschlechter und der ESG-Leistung unbestreitbar ist. In einer Studie der Harvard Law School über Corporate Governance wurde festgestellt, dass mehr Frauen in Führungspositionen eine neue Quelle von Talenten erschließen, die repräsentativer für die allgemeine Belegschaft und die Gesellschaft sind.

Weiblichen Führungskräfte haben das Potenzial, neue und vielfältige Perspektiven in komplexe Fragen einzubringen. Aus der Sicht der Unternehmensleistung zeigen umfangreiche Studien, dass Organisationen mit einem höheren Anteil von Frauen in Führungspositionen von einer besseren Performance, einem größeren Marktanteil und höheren finanziellen Erträgen profitieren. Bei der Arbeit im Rahmen der SDGs müssen sich Führungskräfte, Unternehmen und Einzelpersonen auf den Aufbau einer nachhaltigen Zukunft konzentrieren, die Vielfalt, Inklusivität und Gleichberechtigung begünstigt. Deshalb ist ein wichtiger Faktor für den künftigen Erfolg der SDGs die Stärkung von Unternehmerinnen und die exponentielle Steigerung von Investitionen in von Frauen geführte Unternehmen.

Avramenko, E. (2022, 5. April). Universal milestone: the Global Impact Investing Network’s

approach to assessing social impact. Positive changes, 2(1), 22–43.

https://doi.org/10.55140/2782-5817-2022-2-1-22-43

Barua, S. (2019, 18. Dezember). Financing sustainable development goals: A review of

challenges and mitigation strategies. BUSINESS STRATEGY &

DEVELOPMENT, 3(3), 277–293. https://doi.org/10.1002/bsd2.94

Choi, E. & Seiger, A. (2020). Catalyzing Capital for the Transition toward Decarbonization:

Blended Finance and Its Way Forward. SSRN Electronic Journal.

https://doi.org/10.2139/ssrn.3627858

European Commission. (2018, 8. März). Renewed sustainable finance strategy and

implementation of the action plan on financing sustainable growth. Abgerufen am 4.

September 2022, von https://finance.ec.europa.eu/publications/renewed-sustainable-

finance-strategy-and-implementation-action-plan-financing-sustainable-growth_en

European Commission. (2019, 12. Oktober). European Green Deal. Abgerufen am 2.

September 2022, von

https://ec.europa.eu/info/strategy/priorities-2019-2024/european-green-deal_en

Franco, I. B. & Abe, M. (2019, 14. November). SDG 17 Partnerships for the Goals. Science

for Sustainable Societies, 275–293. https://doi.org/10.1007/978-981-32-9927-6_18

Havemann, T., Negra, C. & Werneck, F. (2020, 27. Juli). Blended finance for agriculture:

exploring the constraints and possibilities of combining financial instruments for

sustainable transitions. Agriculture and Human Values, 37(4), 1281–1292.

https://doi.org/10.1007/s10460-020-10131-8

Hutton, G. (2022). SDG 6 global financing needs and capacities to ensure access to water and

sanitation for all. Financing Investment in Water Security, 151–175.

https://doi.org/10.1016/b978-0-12-822847-0.00001-6

Kriese, M. (2021, 16. Juli). The Role of Formal and Informal Finance in Economic

Development. Journal of Economics, Finance And Management Studies, 04(07).

https://doi.org/10.47191/jefms/v4-i7-17

3

Lafortune, G., Fuller, G., Schmidt-Traub, G. & Kroll, C. (2020, 17. September). How Is

Progress towards the Sustainable Development Goals Measured? Comparing Four

Approaches for the EU. Sustainability, 12(18), 7675.

https://doi.org/10.3390/su12187675

Lagoarde-Segot, T. (2020, 1. April). Financing the Sustainable Development Goals.

Sustainability, 12(7), 2775. https://doi.org/10.3390/su12072775

Shalneva, M., Malofeev*, S. & Zinchenko, Y. V. (2019, 20. März). Sustainable Finance As A

Way Of Transition Of Companies To Green Economy. The European Proceedings of

Social and Behavioural Sciences. https://doi.org/10.15405/epsbs.2019.03.45

Ziolo, M., Bak, I. & Cheba, K. (2020, 3. Dezember). THE ROLE OF SUSTAINABLE

FINANCE IN ACHIEVING SUSTAINABLE DEVELOPMENT GOALS: DOES IT

WORK? Technological and Economic Development of Economy, 27(1), 45–70.

https://doi.org/10.3846/tede.2020.13863

neosfer GmbH

Eschersheimer Landstr 6

60322 Frankfurt am Main

Teil der Commerzbank Gruppe

+49 69 71 91 38 7 – 0 info@neosfer.de presse@neosfer.de bewerbung@neosfer.de